上周末,美国前总统特朗普的一位重要盟友引发了广泛关注,他表示如果特朗普再度执政,美国联邦支出可能削减2万亿美元。

尽管一些人对如此大幅削减开支的可行性表示怀疑,一位宏观策略师警告称,这种削减开支的开放态度可能会影响市场中的热门“特朗普交易”,即对美国国债的看空押注。

澳大利亚投资银行麦格理的全球策略师Thierry Wizman在周三给客户的一份备忘录中写道:“为什么今天(美国国债)收益率更低?政治博彩市场显然没有降低特朗普赢得大选的概率,但有报道称特朗普可能会支持大幅削减财政支出。如果这一举措成真,‘特朗普交易’的方向可能会发生逆转,国债收益率也可能下降。”

他补充表示:“或许现在是战术性获利了结或覆盖美国国债空头头寸的时机。当然,如果特朗普真的赢得大选,接下来他会任命谁进入内阁将对市场影响重大。”

特斯拉CEO马斯克首次提出了这种大幅削减开支的可能性,他在纽约麦迪逊广场花园的一场特朗普集会上表示了这一想法。据媒体报道,特朗普的其他盟友似乎也开始支持这一计划。

例如,外媒报道称,亿万富翁投资者保尔森有意在特朗普再度执政时出任财政部长。如果保尔森获得任命并通过确认,他将与马斯克一起推动大幅削减支出。

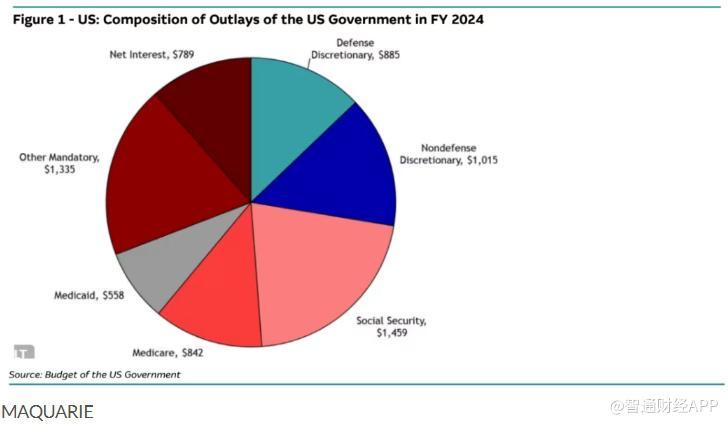

然而,要实现马斯克提出的2万亿美元削减目标,可能需要削减社保或医疗保险等受欢迎的福利项目,而在过去,特朗普曾承诺不会触碰这些项目。正如Wizman所指出的,这样的大幅削减将超出2024财年任何单个支出类别的总额。

自美联储在9月进行大幅降息以来,美国国债收益率大幅下滑。许多经济学家和市场分析人士认为,强劲的经济数据压低了美联储大幅降息的预期,进而推动收益率快速上升。

此前,对美国经济可能即将陷入衰退的担忧曾在夏季推动了债券市场的大幅反弹,但随着收益率再次走高,投资界的传奇人物斯坦利·德鲁肯米勒(Stanley Druckenmiller)和保罗·都铎·琼斯(Paul Tudor Jones)表示,他们押注美国政府债务,因为他们认为通胀可能很快会加速。

债券收益率与价格呈反向关系,价格下跌时收益率上升,反之亦然。

目前,特朗普在多项博彩市场中的胜选概率上升,推动了债券收益率的上扬,并助长了其他热门“特朗普交易”,例如特朗普媒体科技集团(DJT.US)的股价反弹。该公司是特朗普社交平台“Truth Social”的母公司。

一些人指出,特朗普及其对手、副总统哈里斯似乎对控制美国赤字支出不太在意,这一态度也推动了收益率的上升。2024年,美国财政赤字达到1.8万亿美元,为历史第三高,仅次于疫情期间的峰值。利息支付首次突破1万亿美元。

经济学家Neil Dutta尝试量化收益率飙升的因素。他引用彭博维护的模型表示,这一变动主要受货币政策和经济预期变化的推动,但特朗普的选举几率似乎也有一定影响。

还有人指出,原油价格与美国国债收益率的关系发生变化,这表明选举问题对债券交易员的影响正在加大。一些经济学家表示,如果实施,特朗普的减税政策对国家债务的影响可能比副总统哈里斯提出的政策更大。

10年期美国国债收益率在周三发布一系列积极经济数据后短暂上升,这些数据包括超出预期的私人就业增长数据,但收益率随后有所回落。根据FactSet的数据,10年期美国国债收益率当天下降5个基点至4.221%。

截至目前,iShares 20年期以上美国国债ETF自2024年初以来下跌超过6%,当前交易价格约为每股92.64美元。自9月16日美联储宣布降息50个基点以来,10年期国债收益率已上升超过60个基点。