来源:@证券市场周刊微博

港股的高股息红利股更值得看好,尤其是对于普通投资者而言,不如直接买入红利指数基金,相当于买入一揽子高股息股票。

本刊特约 袁杰/文

近期,我受邀参加了一场私募基金举办的行业研讨会。在会议上,一些基金经理分享了他们正在积极布局美股科技股的投资策略,而另一些则聚焦于中国的高股息红利资产,尤其是港股市场的高股息股。

然而,大部分美股科技股并不在我的能力圈,加之当前市场估值已处于较高水平,因此我认为现在并非最佳的投资时机。更看好港股的高股息红利股,尤其是对于普通投资者而言,比较省心省力的方式是直接买入红利指数基金,相当于买入一揽子高股息股票。

除了配置了中证红利ETF,最近“翻石头”时更是发现了一个港股通央企红利指数(931233)值得留意。

红利基金长期跑赢大盘指数

所谓红利基金,即从市场上挑选股息率较高,常年大比例现金分红的一揽子股票构建的股票型基金。从实际的历史收益率来看,无论是发达成熟市场还是新兴资本市场,红利基金均展现出不错的收益表现。

以美国标普500红利贵族指数为例,它是美股里比较有代表性的一个红利增长策略指数,从标普500指数成份公司中挑选过去至少25年每年持续增加股息发放的上市公司。据申万宏源的统计,在过去20年时间里,红利贵族指数大部分时间的表现要优于标普500指数。

对于国内市场中的红利基金表现,我们可以观察到相似的趋势。鉴于港股通央企红利指数发布时间较晚,我选择了内地最具代表性的中证红利指数,将其过去十年的表现与沪深300指数进行了对比。

从2014年9月至2024年9月,中证红利指数的累计涨幅达到了95.34%,显著优于沪深300指数的39.69%收益率。若进一步考虑分红因素,中证红利指数的实际收益率将会更为可观。

国泰君安的一份研究报告统计了自2009年至2021年的中证红利和万得全A(代表整体A股)的收益情况。研究显示,在万得全A指数下跌的时段,中证红利全收益指数往往跑赢万得全A,具有明显的抗跌属性和负相关性。

经济承压期,央企防御属性更强

根据Wind数据显示,港股通央企红利指数从港股通范围内选取50只分红水平稳定且股息率较高的央企作为指数样本。成份股风格上,85%左右是大盘蓝筹股,15%左右是小盘成长股。

央国企大多涉足具有市场垄断性质的能源和公用事业领域,凭借其“垄断性”和“稀缺性”,业绩表现出较强的稳定性,现金流也相对充裕,更具备分红能力。因此,在当下经济增速减缓的背景下,央国企具备显著的防御性优势,成为低风险投资者的理想选择。

并且,在2024年4月,国务院发布的新“国九条”中,首次明确指出将“制定上市公司市值管理”纳入考量,并将其作为企业内外部考核的重要组成部分。

根据笔者的不完全统计,2024年已有包括中国移动、中国神华、中国石油、中远海发、国投电力等在内的数十家央企控股上市公司在年报中明确表示,将在2024年积极贯彻落实国务院关于“全面推开上市公司市值管理考核”的指导方针。

例如,中国移动承诺从2024年起,三年内公司以现金方式分配的利润逐步提升至当年股东应占利润的75%以上。国投电力表示,2024年在承诺50%分红比例基础上,再次主动提高5个百分点至55%。

最新的消息则是9月24日,央行行长潘功胜在国新办发布会上宣布创设股票回购增持专项再贷款工具,鼓励上市公司贷款回购增持股票。

综合来看,在国务院“市值管理”考核新规的指引下,以及央行对股票回购增持资金的支持,央国企在“提高股东投资回报率”方面将展现出更强的动力和实际操作性。

港股央企多为AH股,股息率更高

同一家公司在内地和香港地区两地上市的话,H股价格往往比A股要折价30%左右,H股的股息率也普遍要高于A股。

尽管H股的流动性不如A股,但是在价值投资者看来,同一只股票肯定买估值更低,股息率更高的H股才更加划算,并且这些蓝筹大盘股的流动性还是不错的。

从港股通央企红利的十大成份股中,也可以看到都是内地的央企龙头,且绝大部分都是两地同时上市的AH股。这也意味着该ETF的股息率往往会更高。

以中国神华为例,目前港股股息率(TTM)为7.18%,A股股息率(TTM)则为5.4%,高出33%。中石化,目前港股股息率(TTM)为8%,A股股息率(TTM)则为5.2%,高出54%。再看农业银行,目前港股股息率(TTM)为6.5%,A股股息率(TTM)约4.8%,高出35%。

即便需要考虑港股通个股分红时征收的20%红利税,H股的股息率相对于A股依然具有优势。

因此,在长期持有并进行分红再投资的情况下,同等金额投资于H股将带来比投资A股更多的股份及分红收益。

并且,在2024年全国“两会”期间,香港证监会主席雷添良也建议降低港股通个人投资者的股息红利税收水平,以及降低港股通内地投资者的准入标准。

目前内地投资者持有A股超过1年后,在获得现金分红后免收20%的红利税,但是通过港股通投资港股所收取的红利税,H股为20%,红筹股最高可达28%。

倘若未来内地投资者通过港股通购买的港股也能享受与A股相同的税收待遇,即在持有超过一年后免除20%的红利税,那么AH股之间的溢价有望进一步收窄。

红利基金的估值和买卖策略

最后谈一下如何给红利基金估值,也就是应该什么时候买?什么时候卖?

通常情况下我们使用市盈率(PE)和市净率(PB)来给股票或者基金估值,但是对于红利基金,我通常会用一个更简单直接的估值方式:股息率。

因为红利基金的核心筛选逻辑就是股息率,那我们完全可以跟踪这个指标的变化,来判断买卖点。

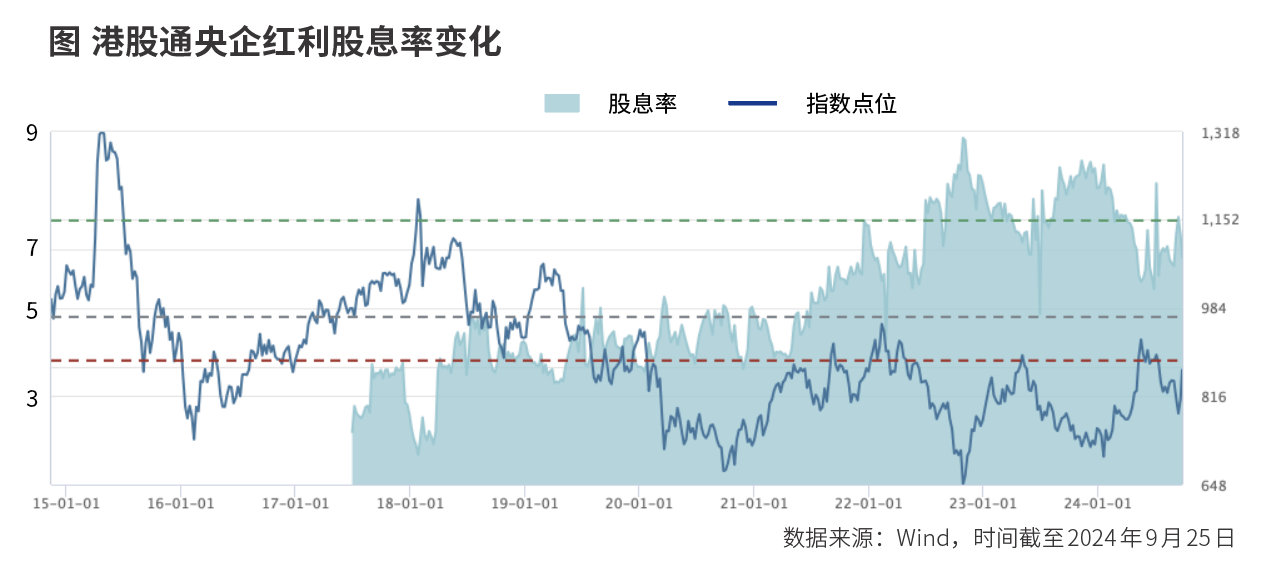

Wind数据显示,港股通央企红利指数过去6年间的股息率在3.51%-8.89%之间波动,平均值为6.16%。而在几个收益率表现不好的年份,其股息率绝对值也较低。

目前中国10年期国债收益率是2.04%左右,我们可以将红利指数视为一种特殊的债券,潜在收益率略高,但确定性略低于国债。

当红利指数股息率高于国债收益率的2倍时(且绝对值大于5%),开始分批买入,以对冲其不确定性。当指数股息率低于国债收益率的2倍时(股息率4%)开始分批卖出。

目前港股通央企红利指数的股息率为6.9%左右,扣减20%的红利率后股息率也有5.5%,为10年期国债收益率的2.8倍,具备一定的长期投资价值。

同时,红利指数ETF也是优秀的定投标的,由于具备高股息属性,适合投资者配置一部分作为防御性的底仓,通过耐心持有,有望获得令人满意的回报。

(作者为资深投资人士。本文不构成投资建议,据此投资风险自负)

本文刊于09月28日出版的《证券市场周刊》