金融投资机构承兑汇票在商业交易中的关键角色与运作机制

在商业交易的广袤领域中,金融投资机构承兑汇票扮演着举足轻重的角色。它不仅为交易双方提供了一种便捷的支付和融资工具,还在保障交易安全方面发挥着关键作用。

首先,让我们来了解一下金融投资机构承兑汇票在商业交易中的作用。

其一,它提供了信用保障。对于卖方而言,金融投资机构的承兑意味着更可靠的收款预期,降低了信用风险。

其二,具有融资功能。持票人可以通过贴现等方式提前获取资金,满足资金周转的需求。

其三,增强了交易的灵活性。与传统的现金交易相比,承兑汇票可以在一定期限内进行支付,为企业安排资金提供了更多的时间和空间。

接下来,我们看一下金融投资机构承兑汇票的流程。

通常,交易双方达成协议后,买方申请金融投资机构承兑汇票。金融机构会对买方的信用状况、交易背景等进行审核。审核通过后,金融机构承兑该汇票,即承诺在汇票到期日无条件支付汇票金额给收款人。

在汇票到期前,持票人可以选择持有到期等待兑付,也可以进行贴现或背书转让。

那么,金融投资机构承兑汇票是如何保障交易安全的呢?

一方面,金融投资机构在承兑前会对申请人进行严格的信用评估和审查,包括财务状况、经营情况、信用记录等。只有符合一定标准的企业才能获得承兑资格。

另一方面,承兑汇票的法律制度较为完善。一旦承兑,金融投资机构就承担了法定的支付责任,如有违约,将面临法律的制裁。

此外,金融监管部门也对金融投资机构的承兑业务进行监督和管理,规范市场秩序,保障交易的公平和安全。

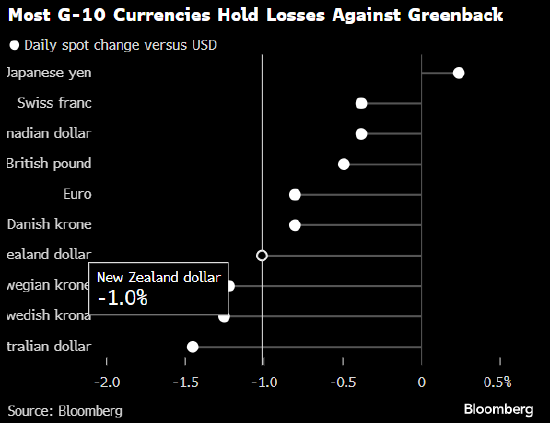

为了更清晰地展示金融投资机构承兑汇票的相关要点,以下是一个简单的表格对比:

总之,金融投资机构承兑汇票在商业交易中具有不可忽视的作用,通过合理的流程和严格的监管,为交易双方提供了安全、便捷、灵活的支付和融资选择。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]