专题:美9月非农大超预期 失业率意外降至4.1%

最新统计数据显示,上个月美国非农就业人数超出所有经济学家预期,失业率则意外下降,薪资增长幅度意外加速,虽然平息了人们对劳动力市场明显恶化至带动美国经济衰退的负面担忧情绪,但是金融市场对于美联储今年年底之前的降息预期大幅降温。本次非农数据公布后,有经济学家认为,美国经济已经实现美联储官员们心心念念的“软着陆”——即通过激进加息周期成功拉低通胀率的同时就业市场与整体经济仍稳定增长,美国经济“软着陆”对于全球金融市场而言无疑是正面催化剂。

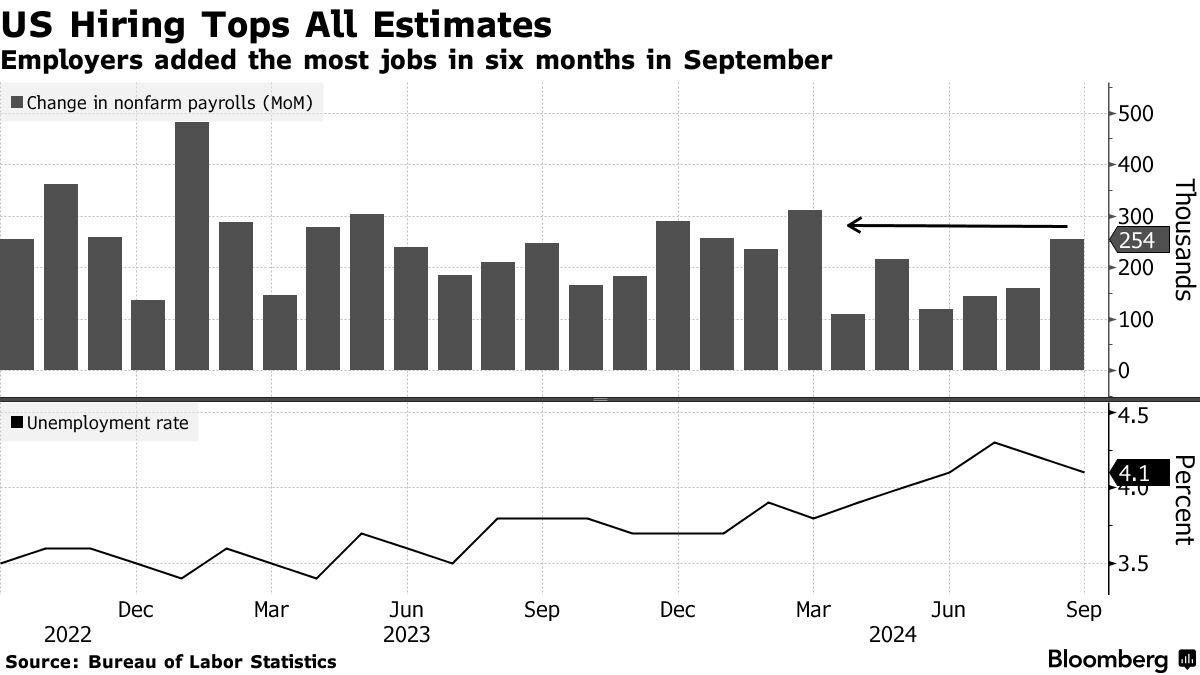

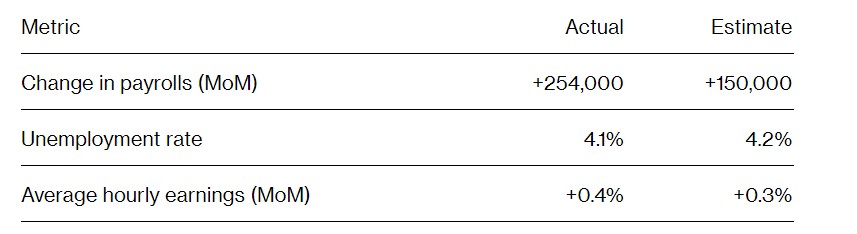

最新统计数据显示,继前两个月超预期上修7.2万非农就业人数后,9月份非农就业人数大幅超预期增加25.4万人,创下六个月来最大规模的非农新增人数。相比之下,经济学家们的预期中值仅仅为15万人,且最新非农超过媒体调查所显示的最乐观预期。根据美国劳工统计局周五公布的另一项数据,失业率意外降至4.1%,时薪收入环比超预期增长0.4%,两项数据均高于经济学家预期(分别为失业率预期4.2%以及时薪增速0.3%)。

结合本周早些时候的数据共同显示出,美国企业们对于工人的需求仍然健康,而裁员人数仍然非常低,就业报告可能将大幅度缓解经济学家们对于美国劳动力市场降温过快以及对于经济衰退的担忧情绪。美国劳动力市场的形势与美国消费者支出可谓密切相关,就业规模以及薪资收入对于整体消费而言至关重要,消费者支出韧性无疑将大力推动美国经济巨轮继续远航,毕竟美国GDP成分中70%-80%的项目与消费密切相关。

最新的非农就业数据还显示,由于个人经济好转等潜在原因,从事兼职工作的美国人意外减少,最近失业的人也能够在其他地方迅速找到工作。

展望未来美国经济,在美联储降息50个基点拉开降息周期帷幕之后,结合近日公布的无比强劲非农以及持续好于预期的失业金申请人数,有经济学家认为美国经济成功“软着陆”,或者离“软着陆”已经无限接近。

降息50个基点的预期大幅降温

对于股票市场来说,这样强劲的就业数据可能不是投资者们普遍希望看到的,毕竟超预期强劲的就业数据可能将大幅增加美联储政策制定者们在下个月将利率降低25个基点,甚至选择暂停降息的可能性。此前他们在 9 月份的会议上进行了更大规模的降息——超预期降息50个基点拉开降息周期帷幕。

美联储席杰罗姆·鲍威尔在本周重申,保护美国劳动力市场是美联储决定在9月份以更大幅度降息启动宽松周期的部分原因,美联储希望在抗击通胀的同事不损害劳动力市场增长趋势。他本周还强调道,他的美联储同事们认为,不需要劳动力市场进一步降温来将通胀降至美联储2%的目标。

鲍威尔近期可谓多次表示,美联储官员们不寻求或欢迎劳动力市场状况进一步降温。鲍威尔等美联储官员在近期通过各种措辞暗示,美联储未来主要工作既要避免经济衰退,也要保证美国经济“软着陆”。

最新公布的非农数据显示,上个月招聘规模的增加主要是由休闲和酒店业以及医疗保健和政府部门所大力推动。衡量私营就业变化广度的就业扩散指数升至今年年初以来的最高水平。然而,制造商连续第二个月裁员。

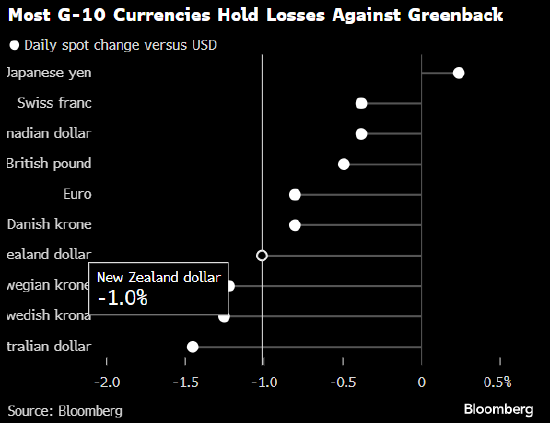

数据公布后,美国股指期货、美元和国债收益率均意外上涨,数据公布前美国银行与摩根大通策略师们均表示超预期强劲的非农可能带动美股下行。

掉期市场的最新定价则显示,交易员们普遍押注美联储在11月份宣布的降息幅度将为25 个基点,而不是此前普遍押注的50个基点。CME“美联储观察工具”则显示,利率期货交易员们基本上在超预期的非农数据公布后,纷纷转向押注降息25个基点,CME最新统计显示11月美联储降息25个基点的概率超过90%,非农公布前大概在50%-60%。

美联储官员们也在密切关注薪资增长幅度,因为它可以帮助市场了解消费者支出的预期,而消费者支出是美国经济的最核心引擎,且没有之一,稳定且不刺激通胀的薪资增幅是官员们非常想看到的。

最新的时薪收入较去年同期增长4%,为四个月来最大增幅。但是,生产端和非监管类型员工的工资增长意外冷却到3.9%。整体来看,薪资数据符合预期且符合美联储官员们对于薪资不刺激通胀回升的基调。

就业不足率意外下降,为近一年来首次

10 月份公布的这一份非农就业报告包括上个月波音公司的大约3.3万名工厂工人罢工带来的负面影响。美国码头工人的另一次大规模罢工在三天后结束,可能不会对当月的就业人数产生直接明了的影响。

然而,另一个影响就业的问题就是飓风海伦,它在美国东南部的大片地区造成了死伤数量以及大规模经济破坏。该地区部分地区正在努力重新开放道路和恢复电力,这表明商业恢复仍然需要时间。

最新的非农就业报告数据还显示,所谓的就业不足率——其中包括那些因经济原因而从事兼职工作的人以及就业意愿丧失的工人们——在9月份意外降至7.7%,这是近一年来该统计数据的首次下降。

最新的劳动参与率(正在工作或寻找工作的人口比例)连续三个月保持在62.7%附近。25-54岁年龄段(也称为壮年劳动力)的参与率则意外降至83.8%。

虽然裁员并不是美国劳动力市场降温的最核心特征,但其他国家的裁员现象正在加剧。三星电子公司正在东南亚和大洋洲裁员,这是其全球裁员计划的一部分。大众汽车公司正在亚洲地区大举裁员,并考虑在德国本土关闭工厂。

美联储官员们心心念念的“软着陆”,也许真的实现了

经济数据方面,最新公布的超预期非农就业数据、强于预期的失业率,以及超预期上修的长期GDP增速,加上近几周的初请失业金人数基本符合预期且呈现降温态势,再加上对于美国经济至关重要的服务业继续呈现PMI超预期增长扩张势头,再加之通胀持续下行,完美符合美联储官员们所憧憬的美国经济“软着陆”情景,因此有经济学家高喊美国经济成功“软着陆”。

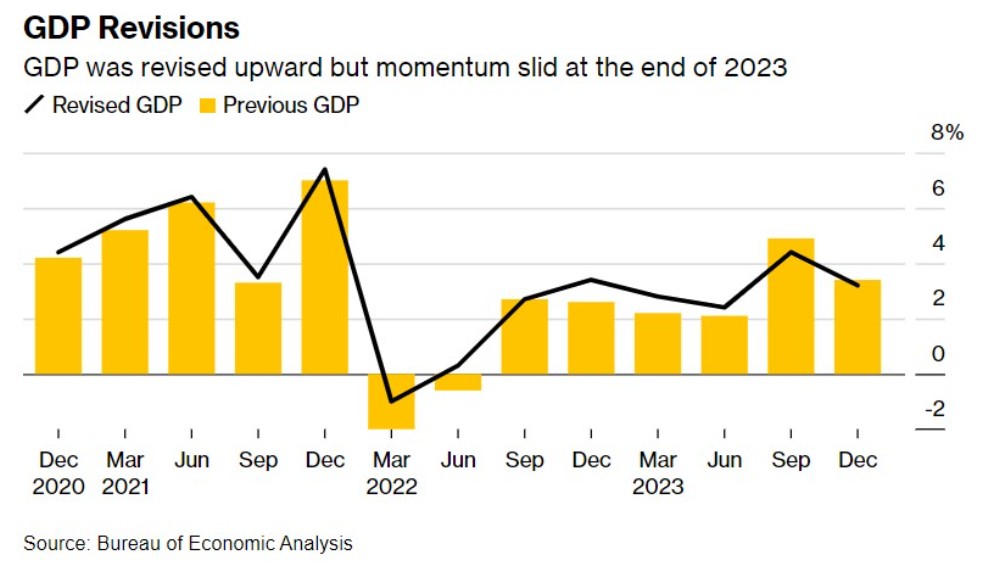

在疫情导致美国经济突然下滑至短暂的经济衰退之后,随后即使经历高通胀后美联储激进加息进程,一举将美国基准利率推高到5.25%-5.5%这一20多年来最高水平,但是美国经济反弹相当强劲,美国经济分析局的综合年度更新显示,从2020年第二季度到2023年结束,美国国内生产总值(GDP)经通胀调整后的平均增长率为5.5%。与之前公布的5.1%的涨幅相比,修订后的数字明显更加乐观。

美国经济分析局对于去年一整年的美国经济增速的则从2.5%上调至2.9%,尽管调整的来源集中在上半年。

2022年美国实际国内生产总值增长2.5%,比此前公布数据的强0.6个百分点。此外,最新数据显示,在这一年中,只有第一季度GDP年化季率出现下降,而不是最初GDP数据报告的连续两个季度下降所显示的技术性经济衰退。

政府修正后的最终数据还显示,2023年的美国国内总收入(即GDI,生产商品和服务所产生的收入和成本)向上修正。经通胀调整后的去年GDI增长率从0.4%大幅提高到1.7%。

美国经济近年来无比强劲的反弹趋势,全面反映出数万亿美元的财政支出和疫情后一段时间内美联储全方位QE带来的史诗级刺激效应。

整体而言,自2020年第二季度开始的这一轮美国经济无与伦比的触底反弹进程,是自第二次世界大战以来美国经济最为强劲的经济扩张周期之一。

“我们认为美国经济‘软着陆’局面已经显得非常明朗,不过现在就断定美联储9月意外降息50个基点已经彻底稳定住劳动力市场可能为时过早。更有可能的是,美联储的下一步降息选择将是11月降息25个基点的这一常态步伐。” Bloomberg Economics 经济学家Anna Wong 、Stuart Paul 、Eliza Winger以及Estelle Ou 表示。

来自MacroPolicy Perspectives的高级经济学家Laura Rosner-Warburton在9月非农公布后表示:“美联储鉴于这份就业报告,更有可能做出正确的货币政策决策,不会像市场预期的那样落后于曲线。”并指出这些数据大幅降低了再次降息半个百分点的可能性。