来源:今日保

昨日上交所闭门“模拟盘”的测试,显然颇为必要。

今天的股票,上证超万亿的成交额,8.06%的大阳线,似乎正应了那句话:天量之后有天价。

8个点的涨幅,让人想起2005年6月的那波启动,也是8个点的大阳线。

那一次的超级牛市, 6124点的高山仰止,让保险业吃到了超12个点的投资收益,也给国寿、平安、回归A股、太保上市,腾出足够的“水位”。

其实,保险,尤其是人身险公司,和资本市场,可谓是共轭双生。

虽然1993年的初代牛市还见不到保险的身影,但1996年开始的5年长牛,让保险公司的投连等新型产品刷满了存在感,当然都是负的。

2005年启动的大牛市,更成为银保渠道成长的催化剂,拉开行业第二波增长的大幕。2014年的杠杆牛,在放开两端的大利好下,成为保险公司做大的最后窗口,尽管一切也都是有代价的…

回顾前三轮大牛市,这一波,保险公司们又能赚多少?就算还看不到那么遥远,但根据五大上市险企的仓位估算,区区十天,这一数字便或已超4000亿元…

无疑,这样的“大红包”足以磨平上半年行业的巨亏,并实现历史上绝无仅有的超额收益,体量更小的中小型公司利润增幅或远胜巨头,这可能也给行业转型挪腾留出了巨大的空间…

继上一个交易日后《今日保》撰文《牛市来了,保险公司该喜?还是该忧?》讨论牛市之下,险企在产品端的忧虑后,本期咱们重点看一下对投资端和后势的影响。

1

-Insurance Today-

上个世纪末的5年大牛市

险资初尝资本市场的蜜糖

投连万能如虎添翼,最后却被暴击-20%

黎明前的黑暗,说起来有点老套。但谁也没想到,证券业最黑暗的1995年“327国债”事件后一年,便开启了迄今为止持续时间最长的一波牛市。

这说明,老套,不俗套。

这在保险业,也不俗套。自打1995年6月30日《保险法》出笼后,我国保险业就像野马一样飞奔而去。彼时颇为吸引人的利率水平和混沌的前端市场,让人身险的市场规模很快就超过了财产险,夺舍了“保险”二字的魂。

正如我们都知道的那样,高利率带来的利差损风险,顺着央行几度下调的利率,冒出了头。保险公司们,开始琢磨了起来,毕竟事关生死。分红、万能等浮动型的产品以及投连这种不占用资本金的新东西,成为了老几家的救命稻草。

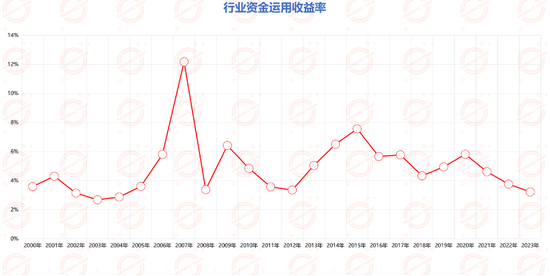

而那时候牛气冲天的A股市场,更是给保险公司吃下了定心丸。但由于当时政策所限,险资尚不能直接进入A股市场。但整个市场的火热,也最终带动了险资的收益,尤其是对于中小公司而言。面对2.5%的预定利率,2000年,保险公司资金运用收益率达3.59%。

看起来很低,其实一点儿也不低。

低,主要是因为那时候的寿险公司还没几家,或是才刚刚成立,收益低点也很正常,而且那时投资端的口子也没那么大。

高,看看成立有些年份的那几家便知。

2000年,新华投资收益率达8.33%,平安达7.07%,永安保险达6.64%,泰康达6.02%。要是只看用于证券投资基金的那部分收益率,2000年其平均收益率更是达12%。

即使是到了那轮牛尾巴的2001年,泰康投资收益率依旧维持在6.83%水平,新华达6.75%,原金盛人寿(现工银安盛)达6.13%…行业投资收益率更是较2000年的3.59%提升0.71pct至4.30%。

如此大牛市,加上一揽子其他措施,似乎那波利差损,不过小Case而已。

But Nothing lasts long。就在利差损化解初步取得成效的时候,熊来了。

2001年6月,上证还在2218.03点;2002年1月,就跌到了1491.67点,半年打了6折。即便是2002年的“6.24”大反攻振奋人心,从5月的1515.73点涨至1732.76点,但不过是回光返照,2002年底,大盘仅收1357.65点。

一年的起起伏伏,保险公司波段没做成,还折进去不少。

2001年太保集团资金运用平均收益率尚在5.15%,2002年便胯斩到2.17%。泰康、新华这一对儿更是分别从2001年的6.83%和6.75%,斩至2002年的2.79%和2.48%。

原金盛人寿、安联大众则更为夸张,分别从2001年的6.13%和5.51%脚踝斩至2002年的1.77%和0.83%。永安2002年更是直接为-0.88%。

另一份公开数据显示,2002年保险公司投资基金已实现收益率仅为0.05%(2001年达16.29%),要是把浮亏也算上,收益率仅为-21.31%,和散户处于同一水平…

只想问,最爱我的人,伤我有多深?

2

-Insurance Today-

最难忘6124的顶峰

行业投资收益达12%

成为不破的历史记录

2001年牛市落幕后,行业投资收益率便开始萎靡不振。2002年至2005年这4年间,行业资金运用收益率仅为3.07%,其中2003、2004年行业更是低至2.68%和2.87%。

这期间的保险公司,日子也是难过得很。

利差损还没解决牛却跑了,投连这些新型产品不但没成为救世主,反而还狠狠地又踹了保险公司一脚,和资本市场联系紧密的人身险,更是倒了大霉。

在股市牛熊转换之际,与资本市场直接挂钩的投连险最先受到冲击,投资收益难兑现、保单价值缩水等问题引发了退保潮,将投连“退保风”推向了整个市场,对行业造成了巨大的负面影响。

再加上产品端只有2.5%的定价利率,投连这些收益好的又背上了恶名,保险产品吸引力大幅下降。

这些因素叠加起来,便是保险营销员的增速放缓乃至下降。

其中2003年个险营销员增速为11.6%,2004年为4.2%,到了2005年则为-2.0%,2006年为6.0%。在此之前的2002年个险营销员增速为22.9%。

最终导致了人身险保费的第一次季度维度上的负增长。

2003年一季度,人身险保费为929.18亿元,同比增长38.49%,增速较2002年同期下降107个百分点;2004年一季度,人身险保费降至922.05亿元,同比下降-0.77%,2004年全年保费收入同比增速仅为4.45%。也成了个险的第一波黑暗期。

不过,这又是黎明前的黑暗。依旧老套,依旧不俗套。

新世纪的第一个十年,有“入世”的风口,也有“保险做大做强”的底气,还有“国十条1.0”的笃定。保险公司也变得多了起来,机构扩张更是进入黄金期,成为今天多少大公司的成长关键窗口。

行业里的新型产品虽然吃了瘪,但银保渠道的出现,给这些理财型投资型产品找到了最好的归宿。而银保,也将在始于998点的超级牛市中,大放异彩。

2005年5月,股改启动,吹响了资金的集结号。6月6日,大盘触底998.23后拉出2.05%的光头小阳线。6月7日,上证打出“射击之星”的K线形图。

6月8日,大盘彻底启动,放量冲出8.21%的大阳线。随后对998点位的回踩确认,更是奠定了这个超级大底。

正所谓横有多长,竖有多高。尔后的事儿,想必不消多讲,6124点,成为永远的高点。

随着投资环境的改善,保险公司也赚足了钞票。2006年人身险公司投资收益率达5.8%,较2005年提高2.2pct。

根据公开数据显示,2006年保险公司利润总额达96.13亿元,较熊得要死的2005年增加95.45亿元。其中人身险公司更是大增155.41亿元,实现利润总额152.29亿元。

其中,中国人寿在美国会计准则下净利润大涨77.7%,达96亿元人民币,其H股较2006年初上涨2.5倍;中国平安净利润大增78.78%,达59亿元,2006年股价上涨194%。太保寿险实现盈利,太平人寿更是自2001年开展国内保险业务以来,首次在香港会计准则下实现盈利。

2007年的高光,更是高达12.17%,和6124点一样,成为迄今为止几乎难以逾越的一刻。行业利润更是高达633.43亿元,同比暴增558.93%。

同年,中国人寿和中国平安回归A股,年底太保也登陆A股市场。在牛市的水涨船高下,三家上市险企境内股票市值超3万亿元,占A股总市值的10%。

其中,中国平安年底市值达7793亿元,年内最高股价更是达149.28元;中国人寿市值达16376.6亿元,中国太保市值达3807.7亿元。

各公司净利润更是翻番。

其中平安2007年实现净利润155.81亿元,较2006年的74.96亿元增长100%;中国人寿净利润达281.16亿元,较2006年的143.84亿元增长近100%…

3

-Insurance Today-

2009年昙花一现

2014年“中国神车”命中注定

当市盈率变成市梦率,保险公司如梦初醒

高处不胜寒。

2007年10月16日,上证摸到了6124点,牛市也到了终点。

印花税上调、基金停发、全球次贷危机,全方位利空下,多杀多的踩踏成为了大熊的主题曲。从6000点到3000点,大盘腰斩,只用了半年。尔后更是一路阴跌至1600点附近,跌幅高达70%。

跌成这模样,保险公司们也是摔得不轻。保险业3.38%的投资收益率,和2007年的高光形成鲜明对比。据说人身险公司更是只有1.91%。

投资收益率的大幅下降,最后传导在利润上。转眼间,便把保险公司打回了原型。虽然在四万亿经济刺激下2009年迎来了一波小阳春,但保险公司的心头好大蓝筹,却成了和男足一样扶不上墙的存在。

到了2011年,人身险业减去浮亏后的实际投资收益率仅为1.84%。

投资不行了,也让保险产品失去了吸引力。而方兴未艾的银行理财产品和较高的定期存款利率,又从保险这边吸走了不少的钞票。

恰在此时,银保渠道也迎来了一波整顿,由于银保渠道销售乱象问题,原银监会发布“90号文”重点整治银保渠道,做出“商业银行不得允许保险公司人员派驻银行网点”等规定,银保渠道受限,银保业务随之陷入困境。人身险公司,进入了发展低迷期。

同样,还是黎明前的黑暗,又老套了,不过依旧不俗套。

2012年后,经济转型成为主题,创业板迎来首秀,李大霄口中的“黑五类”,更成了市场中上蹿下跳的妖孽。

同时货币政策再次发力,定向降准成为向市场释放流动性的主要手段。再加上“一带一路”的重大利好和巨大的想象空间,资金们找到了方向。而保险这边,负债端和投资端的放开,更是给资金续上了“无限子弹”。

南车和北车的合并,财经新闻中的“神车”,成为引爆情绪的火药桶。一把梭,也成为各个群里面红耳赤的股民的口头禅。

中国南车从3块一路拉升至20块,少许歇息后更是向着40块大踏步迈去。更不消说“白马褂”总舵手操盘的妖股们多达几十个的涨停板…

保险这边,更是成为了大主角。不仅有“野蛮人”让王石破了大防,还有安邦的疯狂买买买展示了真正的钞能力…至于保险资金对地产股的举牌,到处都是,还算得上啥新闻。

期间,保险业投资收益率也从2012年的3.35%一路抬升至2013年的5.04%、2014年的6.50%和2015年的7.56%。

其中,中国平安2015年总投资收益率达7.80%,新华达7.50%,太保达7.30%,国寿达6.39%,中国人保达5.50%。

利润也再度乘风而起。扣非归母净利润方面,2015年中国太保同比+60.43%,中国平安同比+37.43%,新华同比+34.51%,中国人保同比+8.87%,国寿同比+8.29%。

而随着“梦想多大舞台多大”的市梦率开始取代市盈率成为衡量估值的标准之时,整个大盘已然摇摇欲坠。2015年6月15日午后,上证一泻千里,拉开了股灾的序幕。千股跌停成为见怪不怪的常态,甚至还出现早间千古涨停,午后便千股跌停的奇观。

不过一阵折腾之后,二级市场上的飓风其实并未对保险公司照成多大伤害,毕竟备受保险公司深爱的蓝筹股非常“争气”。一份数据显示,保险公司买的,80%是沪深300成分股。这些行业龙头们,调整之后便走出了几年的“茅”时代。

这一波真正对保险公司造成杀伤的,在场外而非场内。其实对于保险公司这种严格控制仓位的机构投资者来说,股票跌了,痛归痛,但不至于嗷嗷叫。

真正出问题的,还是借着幌子把保险公司当成“钱袋子”的股东们的趁火打劫,以至于出现了一大批问题公司,在人身险这块尤甚。

这个问题,一直到现在都没能彻底解决…

也不知道,这波资本市场的行情,能不能帮他们赚点票子早早解套…或者说,至少不要再搞出新的大窟窿了…

后记

这一波

五大险企已经浮盈4000亿,还能赚多少?

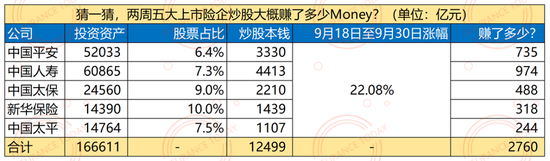

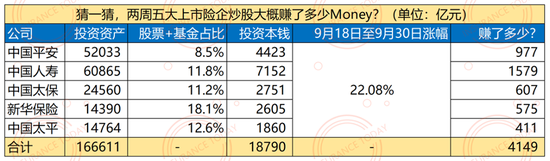

这一波保险公司们能赚多少钱?能不能Cover掉这两年的亏损?先看看五大上市保险公司,这波大概赚了多少。

根据五大上市险企披露的2024年半年报中的投资资产及各类资产的占比显示,股票类资产的简单平均占比约为8.03%,加上基金平均占比的4.4%,大概差不多12个点。

其中股票类占比最高的新华,有10%的投资资产用来炒股,大概1439亿元;最低的是中国平安,只拿了6.4%的钱来炒股,约3330亿元。

再看看从9月18日到9月30日,上证综指涨了22.08%。尽管选择沪深300更为科学一点,但考虑着保守算算,上证综指反而更合适些。

从下表可以看出,如此估算下来,五大上市险企短短9个交易日,就赚了2760亿元。其中国寿一家,可能就浮盈千亿。如果再勉强把买基金的钱也凑数进去,那么五大上市险企更是浮盈超4000亿元。

看来至少三季度的业绩,算是吃下了定心丸。

不过嘛,炒股赚钱的同时,保险公司必须要想想,当前的保险产品和销售队伍,怎么个才能应对今年的开门红?要是大盘真的一路北上,那之前买了3.5%、3.0%产品的客户,会不会退保?

这也正如我们在《牛市来了,保险公司该喜?还是该忧?》一文中所强调的:这是一个幸福的烦恼。

固然一朝赚了数年的钱,为转型争取了足够的子弹积累,但这也意味着重走回头路的可能。对于意在革新真正转型的企业而言,必须趁着这难得机遇走完改革剩下的路。