炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:读数一帜

闪送当前面临的最核心的一大问题是,能否改善业绩并提升盈利能力。业绩提升才能赢得资本市场对其未来增长的预期和信心

时隔四年,闪送必应有限公司(BingEx Limited,下称“闪送”)的上市之路终于迈出实质性一步。

9月27日,闪送更新招股说明书,计划通过此次IPO(首次公开募股)出售400万股美国存托股票,每股定价在15美元-17美元之间,预计募资6000万美元-6800万美元,对应估值为10.65亿美元-12.07亿美元,折合人民币74.67亿元-84.62亿元。招股书显示,闪送此次IPO融资将用于扩大客户群、提高市场渗透率、打造品牌形象、投资技术和研发以及用作一般公司用途。

闪送此前于9月13日向美国证券交易委员会(SEC)递交F-1文件,开启上市进程,计划以“FLX”为股票代码在纳斯达克挂牌上市,中金公司、中信里昂证券、德意志银行和瑞银担任保荐人,同时启动PDIE(交易前投资者教育)程序,这被看作是IPO(首次公开募股)前的重要一步。

今年7月8日,中国证监会披露了闪送的境外发行上市备案通知书,并对闪送提出了多方面的备案反馈意见,主要涉及境外架构及返程并购的合规性、股份变动情况、主要股东情况以及股权激励等方面内容。

其实闪送传出上市的消息最早可以追溯到2020年,时任闪送副总裁杜尚骉在接受外界采访时曾表示,公司可能很快就会上市。然而,此后公司一直未更新有关上市的进展。原本有望成为“即时配送第一股”的闪送,被竞争对手达达集团抢先,后者于2020年6月在美股市场完成上市,之后顺丰同城也于2021年底登陆港股市场。

不过,对于目前的闪送及其背后陪跑多年的明星资本来说,与上市早晚相比,能否获得投资者对其IPO估值的认可更为重要,闪送在最新招股中希望投资者对新股的兴趣能恢复。

为何坚守“一对一急送”?

闪送的商业品牌口号是:“一对一急送,专门送您这一单。”作为“一对一急送”这一细分行业的开创者,闪送凭借一对一的急送效率优势建立起了较为知名的品牌效应,对于需要同城急送物品的人来说,闪送是其解决急送需求的重要方式。

根据招股书显示,按照2023年收入计算,闪送是中国最大的独立按需专线配送服务提供商,其市场份额在中国独立按需专线配送服务市场中占比约为33.9%,2021年至2024年上半年,闪送分别完成了1.586亿、2.134亿、2.707亿以及1.381亿订单。截至2024年6月,闪送拥有270万注册骑手,注册用户数量达到8890万人,业务范围覆盖全国295个城市。

闪送将其所处的市场定义为“独立按需专线配送服务市场”,其中,“独立”一词是指闪送是根据市场需求分配资源的独立服务提供商,而非依赖电商平台派单。“专线”一词则指全程只由一名配送员配送,且一次只能接一单。按照这一细分市场的定义,闪送所占市场份额排名行业第一。

然而,从整个即时配送市场来看,闪送的市场份额其实并不大。即时配送市场根据不同的需求场景可以归为四类,分别是以美团和饿了么为代表的餐饮外卖配送,以达达为代表的生鲜商超新零售配送,以闪送、UU跑腿为代表的跑腿配送,以及以顺丰同城为代表的同城物流配送。

其中餐饮外卖配送是即时配送市场中最主要的需求场景,而闪送主打的“一对一急送”的市场规模其实并不大,目标客户主要为有紧急物品或文件急送的一对一需求的人。

中金公司发布的一份即时配送市场研究报告显示,即时配送应用场景中,餐饮外卖订单量占比达到70%、生鲜果蔬订单量占比12%、商超便利订单量占比10%、一对一急送订单量占比仅为3%。

闪送之所以一直坚持深耕一对一急送这一小众市场,与其创始人兼首席执行官薛鹏为闪送做出的战略定位密不可分。薛鹏曾在2022年表示,即时配送有两种模式,一种是B2C模式,一种是C2C模式。B2C的配送模式主要服务于餐饮商户,是基于商圈内的短距离配送,商圈内商户的数量、发单时间和数量都是可以提前预测并匹配相应运力的,所以服务模型容易搭建,这会导致优势较低,面临最为激烈的竞争。C2C是个人到个人的全城即时配送,这种模式一旦形成规模,会形成较强的竞争优势。

在薛鹏看来,闪送专注于C2C模式具备规模优势、技术优势和品牌优势,这将成为闪送在即时配送领域的“差异化”优势,他认为闪送处于没有竞争对手的状态。而B端太依赖平台资源,定价权和盈利空间都由平台掌控,因此薛鹏认为闪送要保持相对独立,还是要持续发力C端市场。

然而从行业实际情况来看,与只做C端的闪送相比,其竞争对手却都在发力流量更大的B端餐饮和本地零售即时配送市场,达达承接了京东的流量、顺丰同城则加强了与抖音平台的本地生活业务合作。与此同时,B端即时配送的行业玩家还在努力抢占闪送的C端市场,美团配送拥有美团跑腿,京东今年也推出了京东秒送。

业内人士分析认为,闪送一对一急送的用户通常仅用来处理紧急需求,往往比较低频,较难形成稳定的客单量,如果没有高频的餐饮和电商订单支持及流量入口,闪送的市场规模和订单增量或将面临一定的瓶颈。

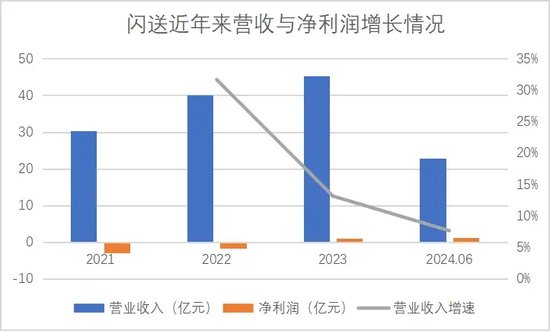

根据招股书显示,闪送2021年至2024年6月营业收入分别为30.4亿元、40.03亿元、45.29亿元以及22.84亿元,2022年至2024年6月的营收同比增速分别为31.67%、13.14%、7.64%,营收增速出现减速迹象。

270万骑手背后的业绩

招股书显示,2021年至2024年上半年,闪送的平均配送履约时间逐渐减短,分别为35分钟、31分钟、29分钟以及27分钟。根据艾瑞咨询调研显示,闪送的平均送达时间快于行业其他主要参与者的平均送达时间。因此,相比其他即时配送竞争对手,闪送的整体配送效率更高,但同时配送单价也更高,截至2024年上半年,闪送平均每单16.5元,这一价格在行业中是较高的客单价水平,闪送也在招股书中表示,其平均价格与行业其他主要参与者相比有着明显的溢价。

闪送之所以能够拥有高于行业的溢价,背后来源于其骑手配送能力,其实对于整个即时配送行业来说,骑手数量始终是其核心竞争指标之一。

招股书显示,闪送的注册骑手数量从2021年的约110万大幅增加至2024年6月30日的约270万。从注册骑手数量来看,闪送的骑手规模并不小。据公开数据统计,截至2023年,即时配送行业中,美团旗下美团配送骑手数量约为745万,饿了么旗下蜂鸟即配骑手数量约为300万,达达集团骑手数量约为120万,顺丰同城骑手数量约为95万。

根据2023年45.29亿元收入计算,闪送平均每位注册骑手按年创造营收约1677元,如果按照闪送2023年2.707亿的订单量计算,平均每位注册骑手按年配送约100单,按日每位注册骑手配送仅约0.27单。然而闪送在招股书中披露的每位活跃骑手的每日订单数量为9.3个,与每位注册骑手每日订单量数据相差较大。因此如果按照2023年2.707亿订单量以及每位活跃骑手每日9.3个订单量计算的话,闪送的真实活跃骑手数量只有约不到8万名,仅占闪送270万总注册骑手数量的约3%左右。

闪送在招股书中表示,闪送骑手大多数来源于流动人口以及兼职自由职业者,闪送和骑手之间并非为雇佣关系,而是通过允许个人注册并自行加入的“众包”模式来招募骑手,这样做的目的是使闪送可以最大程度降低人力成本,但也使得闪送的骑手流动性高,活跃骑手占比较低。

同时,即时配送平台依赖人力来完成配送履约的即时响应,这也意味着人力成本是成本结构中的最大支出。根据招股书显示,2021年至2024年6月30日,闪送与收入相关的成本分别为28.51亿元、37.44亿元、41.34亿元以及20.27亿元,其中支付给骑手的薪酬与奖励占据大头,分别为27.51亿元、36.14亿元、39.75亿元以及19.51亿元,分别占同期收入的90.5%、90.3%、87.8%、85.4%。

闪送通过算法不断提升分发效率,使得近几年的毛利率呈现逐年上升的趋势,2021年至2024年6月,闪送的毛利率分别为6.2%、6.5%、8.7%、11.3%,然而其整体毛利率仍然相对较低,仅为10%左右,导致盈利能力偏弱。2021年、2022年闪送均处于亏损状态,分别亏损2.91亿元以及1.8亿元,2023年实现扭亏为盈,盈利1.1亿元,2024年上半年实现净利润1.237亿元。在招股书中,闪送表示,2023年盈利主要由于政府补贴增加,与经营状况有关的营业利润仅为0.11亿元。同时闪送在招股书中也表示,如果无法实现足够的收入增长并管理成本和费用,闪送可能无法维持盈利能力或持续实现和维持正现金流。

与闪送类似,顺丰同城在亏损多年后,于2023年才实现盈利,然而毛利率仅为6.42%,净利率仅为0.41%。上市多年的达达集团则一直并未实现盈利,根据其财报显示,2023年亏损额为19.58亿元。

无人配送被视为即时配送平台降低人力成本、提升盈利能力的重要方式,目前美团、达达、顺丰同城等均已布局并推出部分无人配送服务,闪送在招股书中却并未对此有所提及。

昔日明星独角兽估值缩水

闪送创立于2014年,薛鹏拥有较为丰富的科技和物流行业从业经验,曾于2008年创立快递物流整合服务平台易邮递,2014年5月薛鹏与在易邮递的搭档于红建在北京共同创立闪送,初衷在于满足忘带钥匙、急送文件等个人急送需求,并将其定义为同城一对一急送行业的开拓者。

招股书显示,IPO前,薛鹏持有22.7%的股份以及74.6%的投票权,同时薛鹏及其家人还通过Snoweagle-s Limited信托持股20.7%。公司执行总裁于红建持股1.6%,联合创始人茹海波持股4.8%。外部机构股东中,海纳亚洲(SIG)持股最多,达到9.7%。此外,鼎晖投资和顺为资本分别持股8.9%、7.8%,其中鼎晖投资更是自闪送成立起即进行了投资,与其陪跑十年。

根据天眼查数据,由于商业模式独特且新颖,闪送自成立十年以来,共计获得了11轮融资,并且得到了一众明星资本的青睐。天眼查数据显示,2014年闪送上线的第一年就获得了天使轮及A轮融资,投资方来自经纬创投、鼎晖投资,二者均为一线创投机构,估值达数千万美元。2015年7月,闪送又完成了由九鼎投资领投,光源资本跟投的5000万美元B轮融资,同年8月又获得了天图投资参与的B+轮融资,仅一年时间,闪送估值便增长至2亿美元。2017年,闪送完成了包括C轮、C+轮、D轮等在内的四轮融资,投资方包括海纳亚洲、顺为资本、执一资本、普思资本以及北京华联等知名机构,其中普思资本是王思聪旗下投资公司。

2018年8月,闪送宣布完成6000万美元的D+轮融资,由海松资本、五岳资本、源星资本联合领投,海纳亚洲、顺为资本、赫斯特资本等机构跟投,其中领投方之一的五岳资本在分析闪送的投资逻辑时表示,闪送已不再是简单的物流基础设施,而是深入到C端的消费品牌,一小时即时速递基本上已经和闪送划上了等号,这是其看好闪送很重要的一点。

闪送最近一轮融资为2021年3月完成的D++轮融资,投资方包括顺为资本、五岳资本、海纳亚洲、天图投资等,共同投资1.25亿美元,其估值达到了20亿美元,约合130亿元人民币,闪送也在这一年的胡润全球独角兽榜单上达到顶峰。

然而好景不长,由于盈利前景受到行业影响,2022年起闪送的估值开始出现下滑,根据胡润全球独角兽榜显示,2022年闪送的估值约为100亿元,2023年估值同比下滑了31%至69亿元,2024年闪送的估值为71亿元,相较于2021年峰值下降了45%,排名也从最高526名滑落至了1118名。从即时配送行业来看,早先上市的达达集团与顺丰同城在二级市场中的表现同样不佳,截至9月27日,达达集团当前美股市值已相较2020年上市时缩水90%至约33亿元,顺丰同城的港股市值也相较2021年上市时缩水26%至93亿元。

由于估值下滑,闪送背后的明星资本投资收益也受到了影响,尤其是2021年最后一轮D++轮投资的机构,其所投股份投后估值已出现一定程度的缩水。

因此,闪送此次寻求登陆纳斯达克,其最终能获得多高的IPO估值对于闪送及其背后陪跑多年的明星资本至关重要。根据闪送最新的招股公告,其估值约为74.67亿元-84.62亿元,相比此前71亿元的估值有所回升。“最核心的问题还是闪送能否扭转收入增速下滑,并且提升其盈利能力,才能赢得资本市场对其未来增长的预期和信心。”业内人士表示。