转自:懒猫的丰收日

01

白酒成了高股息

估计很多人没想到,有朝一日,白酒竟然也会是高股息。

不是夸大,

按昨天上涨之前的价格算,

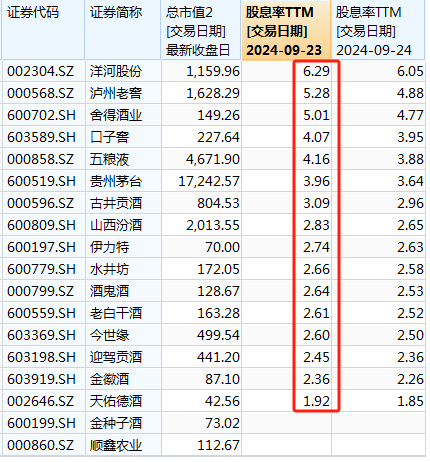

洋河,股息率6.29%。

泸州老窖,股息率5.28%。

五粮液,股息率4.16%。

茅台,股息率3.96%。

几大白酒龙头都成了高股息,这是万万没想到的。

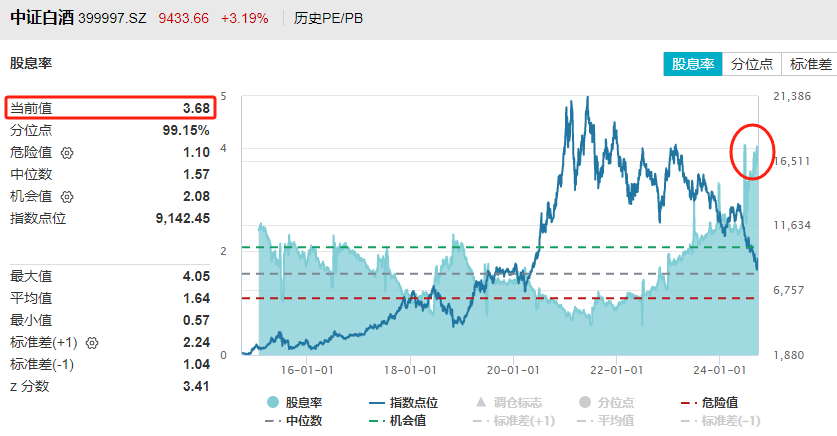

看指数,

中证白酒的股息率在9月18日曾到过4.02%,昨天收盘是3.68%。

白酒的股息率怎么突然变得这么高了呢?

第一个原因是跌幅大。

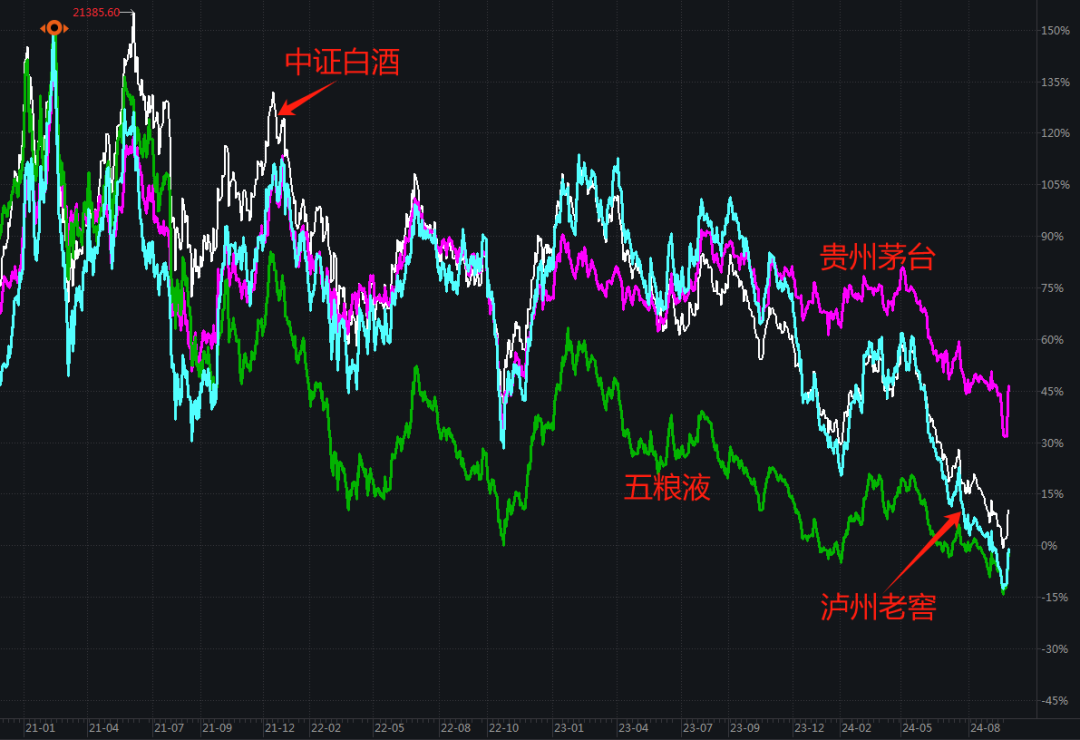

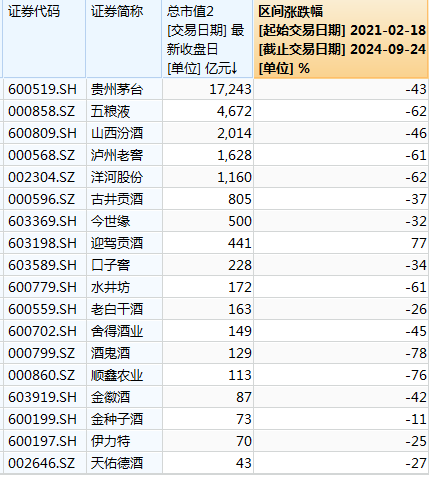

2021年春节后,茅台、山西汾酒跌了40%+,五粮液、泸州老窖、洋河跌了60%+,中证白酒跌了56%。

第二个原因是业绩增长+白酒龙头加大分红比例。

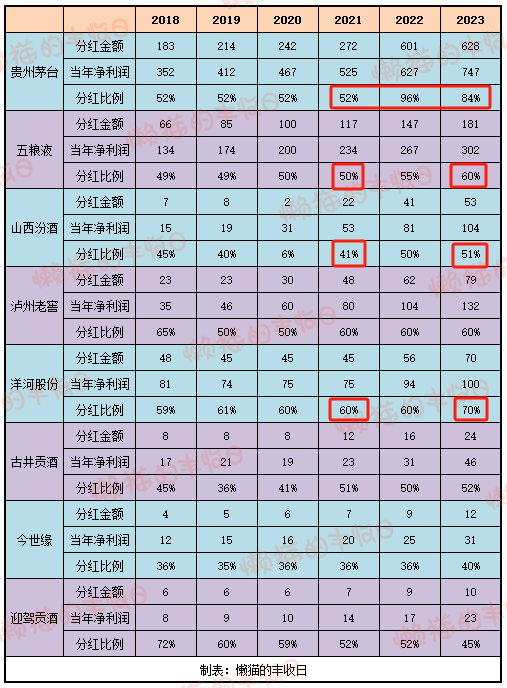

以市值较大的8只白酒股为例,

2021-2023年,

茅台,业绩增长42%,分红比例从52%提高到84%,每年多分356亿。

五粮液,业绩增长29%,分红比例从50%提高到60%,每年多分64亿。

山西汾酒,业绩增长96%,分红比例从41%提高到51%,每年多分31亿。

泸州老窖,业绩增长66%,分红比例不变,每年也多分31亿。

洋河,业绩增长33%,分红比例从60%提高到70%,每年多分25亿。

这里比较夸张的是茅台,

分红比例大幅提高。

主要是2022年、2023年实施了特殊分红,不算特殊分红,分红比例延续前几年的52%。

当然,不是说茅台的股息率计算有误。

8月8日,茅台发公告:每年现金分红比例不低于75%,分2次实行(年中分红 + 年度分红)。

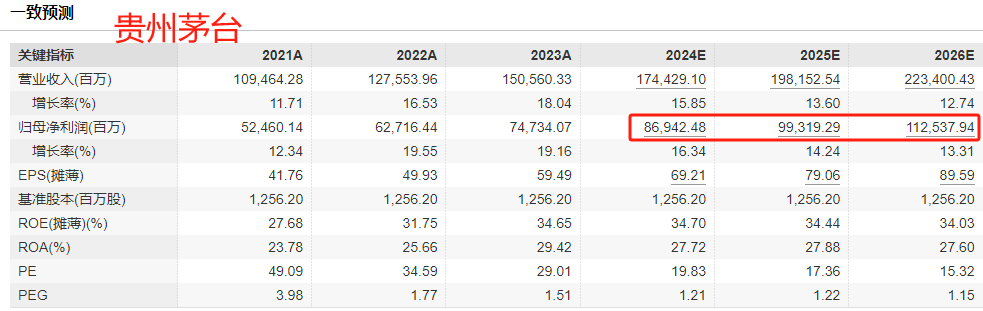

按2023年747亿的净利润计算,分红560亿,股息率是3.25%。

如果考虑业绩增长,按2026年一致预期的1125亿净利润计算,分红844亿,股息率是4.9%。

白酒龙头,真成了高股息...

02

业绩担忧

对白酒的担忧主要集中在基本面上。

价格方面,

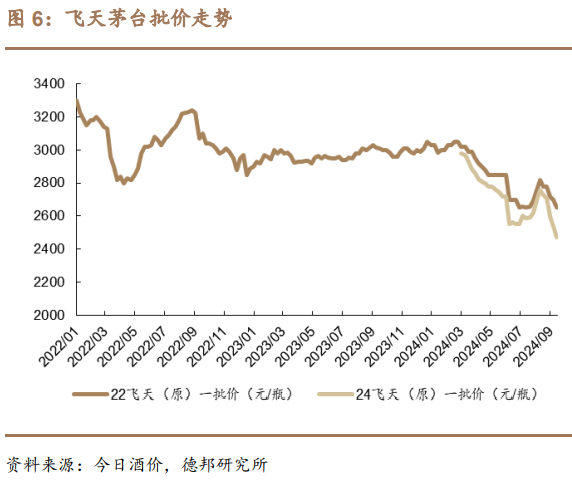

飞天茅台信仰不在,批发价在2024年持续下跌,瓶装批发价跌破2300元/瓶,箱装批发价跌破2600元/瓶。

海外大行也罕见唱空白酒。

7月29日,瑞银下调白酒行业评级。

理由是这么几个:

1)积累的“社会库存”可能陆续出货

瑞银估算,2016-2023年销售的茅台酒,大概有14-15个月的量被囤积起来,成了社会库存。

这些酒的平均持有成本约2079元/瓶,仅比当前批发价低10%。如果茅台批发价继续跌,积累的社会库存可能陆续出货,增大茅台价格下行的压力。

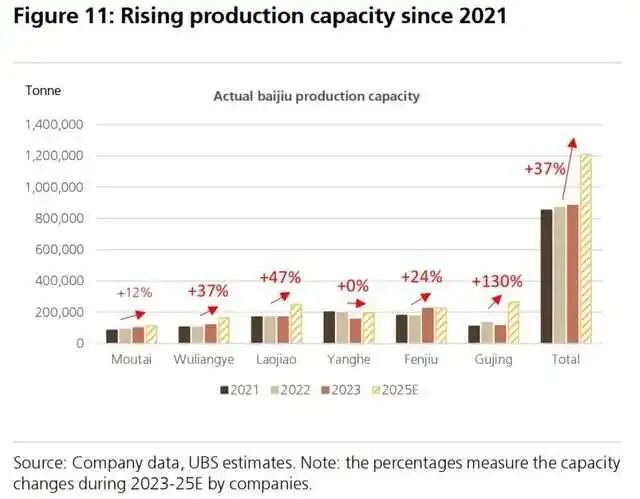

2)产能扩张

2021-2025年,茅台产能扩张了12%,五粮液产能扩张了37%,泸州老窖产能扩张了47%,山西汾酒产能扩张了24%,古井贡酒产能扩张了130%,洋河没扩张。

白酒六大龙头产能合计扩张了37%,本身需求就弱,社会库存释放 + 新产能投产,白酒价格下行的压力又多了一重。

3)宏观方面的不利影响。

基于这3个不利因素,瑞银悲观的认为:

1)若行业龙头未能控制供应,到2025年底,茅台、五粮液的批发价可能较当前水平(2024年7月)分别跌50%、17%,然后在2026年企稳。

2)届时,前五大白酒公司的盈利总额可能比2023年还低11%。

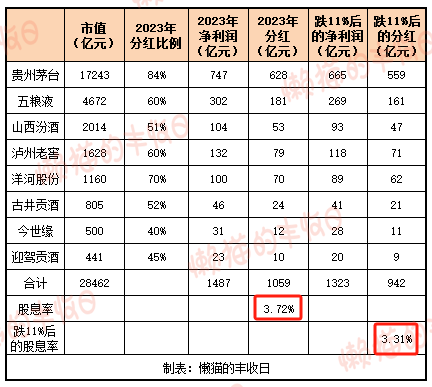

按照这个悲观预期,我们再算下前八大白酒龙头的情况。

按2023年的利润、分红,2024年9月24日的市值计算,

八大白酒龙头,总市值28462亿元,分红1059亿元,股息率3.72%。

假设保持2023年分红比例不变,利润跌11%,分红变成了942亿元,股息率是3.31%。

当然,这是按照外资行的悲观预期算的。

当下,政策的一个大方向是鼓励分红、回购。昨天的政策还提到,“创设股票回购、增持专项再贷款,引导银行向上市公司和主要股东提供贷款,支持回购和增持股票”。

除了迎驾贡酒,其他七大酒企都是国资背景,也都是沪深300成分股,你说会不会也学茅台提高分红比例,甚至回购注销股份?

亦或者,响应政策,国资大股东贷款回购、增持股票?

不排除这个可能。

从这个角度来说,

即使把外资行的悲观预期考虑进来,“白酒是高股息”的逻辑也能成立。

03

行情

也回顾下行情,

1)最大回撤

2007年12月-2008年11月,白酒指数最大回撤66.53%,回撤11个月。

2012年7月-2014年1月,白酒指数最大回撤59.44%,回撤18个月。

2021年春节以来,白酒指数最大回撤57.76%,回撤3年零7个月。

从回撤幅度、时间上来说,都差不多了。

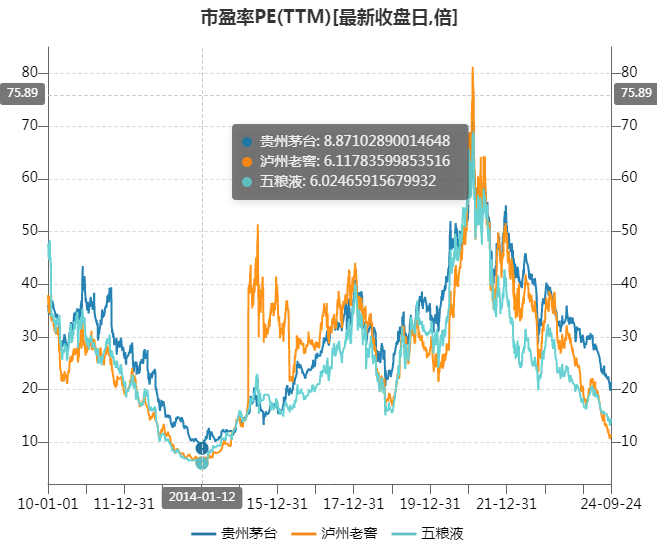

2)估值

当前,白酒指数的PE是17.67倍,PE百分位19.55%,不算高。

但2014年最悲观的时候,PE最低到过7.85倍。以当时为锚,白酒的下跌空间还真不小。

看下当时的情况,

白酒龙头的估值,茅台9倍PE,泸州老窖、五粮液的PE只有6倍出头。

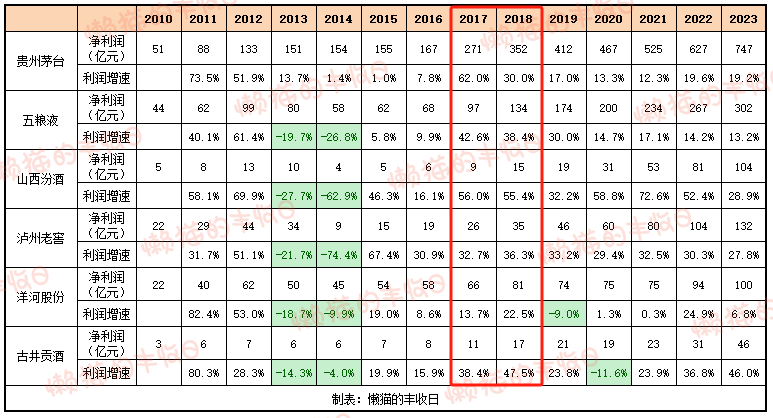

业绩,

2013-2014年,除了茅台,其他白酒龙头都经历了业绩的大幅下行。

2017年后,白酒龙头业绩重新高增长,带动了一波核心资产行情。

所以,

如果真如瑞银所说,白酒龙头业绩负增长,会不会再现2014年的悲观行情?

这个也不好说。

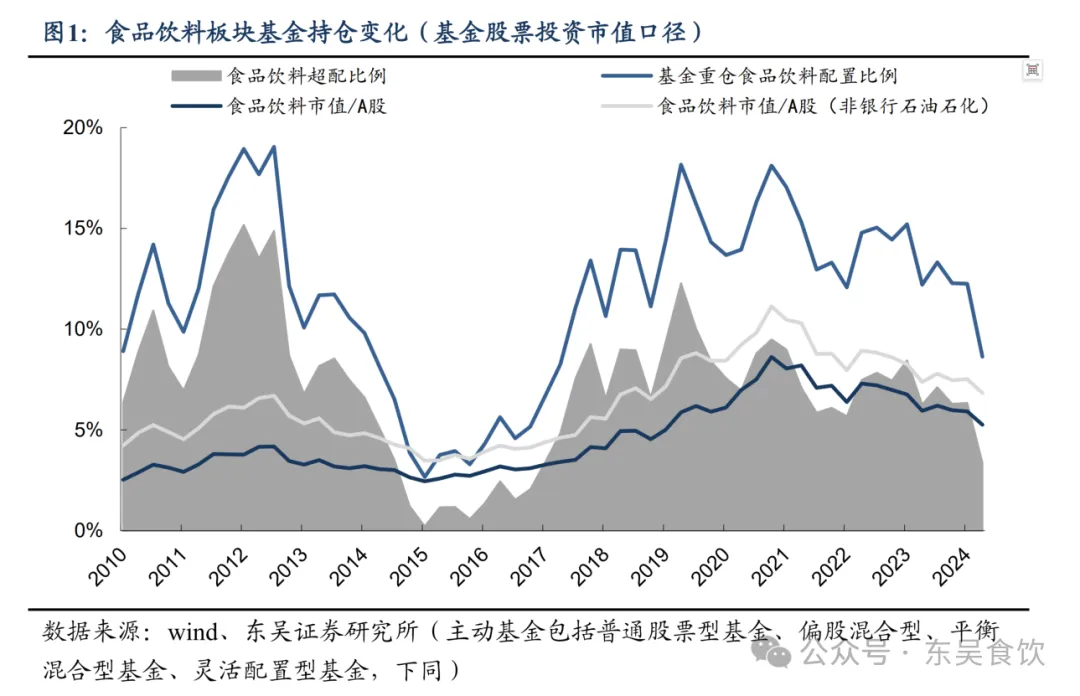

3)公募基金持仓

公募基金持续减仓食品饮料(主要是白酒),超配比例已经降至2019年以来的最低水平,这是个好消息。

但不好的消息是,和2014-2015年最悲观的时候相比,超配比例还偏高。

04

总结

总的来说,

1)白酒跌幅大;

2)和历史数据相比,估值也没那么贵了;

3)机构超配比例也已经降至2019年以来的最低水平;

4)当前的股息率很有吸引力;

5)即使外资行比较悲观,预期业绩下滑,但业绩下滑11%后的股息率也还有3.31%。

再者,大酒企都是国资背景,也都在沪深300成分股里,茅台已经带头大幅提高分红比例,在政策鼓励下,其他酒企也有很强的动力提高分红比例,达到“即使业绩下滑,但通过提高分红比例,也能稳住分红金额,甚至进一步提升”的效果。

在这几个条件支撑下,“白酒高股息”的逻辑说得通。

这是常规状态下的情况。

但2014年,因为悲观预期和业绩下滑,白酒指数的PE最低跌至7.85倍,茅台的PE跌至9倍,五粮液、泸州老窖的PE更是只有6倍出头。

如果真像瑞银预测的那样,白酒龙头业绩下滑,你说会不会重演2014年的悲观行情?

也不排除这个可能。

所以,当下就看你怎么看了,

看长期,如段永平所说:买茅台比存银行强(收益更高)。

看短期,

熊市不言底,之前几年白酒都是横盘,但今年跌了个大的,中证白酒下跌27.5%,茅台跌了19%。

这种情况下,别人很难给一个明确答案,是走还是留,取决于自己心中的那杆秤:

1)你锚定的是什么?

2)期望在白酒上获得什么样的收益?