21世纪经济报道记者李愿 北京报道 为实体经济服务是金融业的天职。国新办9月24日举行新闻发布会,介绍金融支持经济高质量发展有关情况。国家金融监督管理总局局长李云泽在发布会上表示,“资本是金融机构经营的‘本钱’,是提升服务实体经济能力的基础和抵御风险的屏障。”

随着中央金融工作会议提出“五篇大文章”等要求,以国有大行为代表的商业银行需要有新的更大作为。

“为巩固提升大型商业银行稳健经营发展的能力,更好地发挥服务实体经济的主力军作用,经研究,国家计划对六家大型商业银行增加核心一级资本,将按照‘统筹推进、分期分批、一行一策’的思路,有序实施。”李云泽在发布会上表示,同时也将持续督促大型商业银行提升精细化管理水平,强化资本约束下的高质量发展能力。

中国社会科学院金融研究所银行研究室主任李广子认为,前几轮国有大行注资旨在帮助国有大行消化不良资产,提高资本充足率,是一种被动行为。本次注资更多的是一种主动行为,是为了应对未来风险的前瞻性举措。

2023年10月底召开的中央金融工作会议将“科技金融”放在“五篇大文章”之首,为引导金融资源投向科技领域指明了方向。李云泽表示,“我们需要走出一条具有中国特色的科技金融尤其是科创投资的发展之路。我们将会同有关部门研究将股权投资试点范围由原来的上海扩大至北京等18个科技创新活跃的大中型城市,适当放宽股权投资金额和比例限制,并建立健全长周期、差异化的绩效考核。”

保持商业银行净息差的稳定

央行日前发布的金融机构贷款投向统计报告显示,截至二季度末,金融机构人民币各项贷款余额250.85万亿元,同比增长8.8%,上半年人民币贷款增加13.26万亿元。大型商业银行是我国金融体系中服务实体经济的主力军,也是维护金融稳定的压舱石。21世纪经济报道记者此前根据上半年财报梳理,截至二季度末,六大行贷款余额为112.25万亿元,较年初增加6.89万亿元。

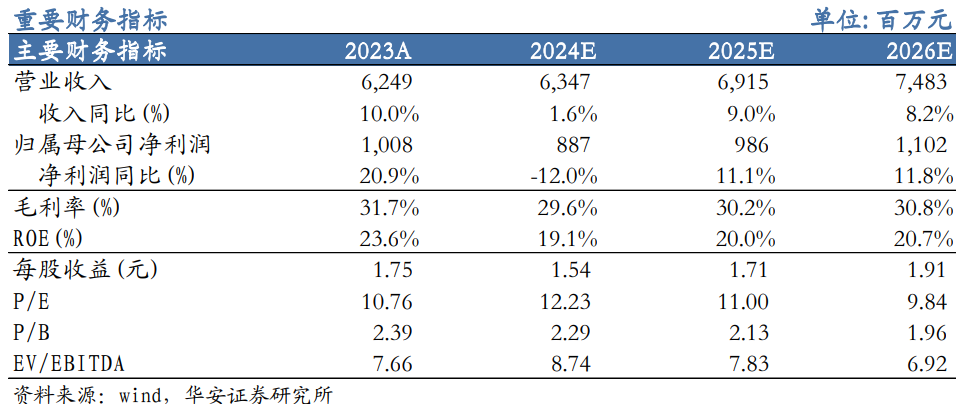

上半年商业银行实现净利润1.3万亿元,同比增长0.4%,较一季度增速下降0.3个百分点,其中六大行净利润增速为-2.87%。商业银行净息差为1.54%,六大行净息差为1.46%。

当前,大型商业银行经营发展稳健,资产质量稳定,主要的监管指标都处于“健康区间”。但个别指标不断下行也需未雨绸缪,金融监管总局数据显示,自2019年四季度以来,商业银行净息差稳步下行,其中大行净息差同步下降,且低于整体净息差。资本方面,财报显示,截至二季度末,工农建中交邮储核心一级资本充足率分别为13.84%、11.13%、14.01%、12.03%、10.30%、9.28%,整体保持稳健,但个别银行核心一级资本充足率较2019年末出现了一定幅度的下滑。

“近年来,大型商业银行主要依靠自身利润留存的方式来增加资本,但随着银行减费让利的力度不断加大,净息差有所收窄、利润增速逐步放缓,需要统筹内部和外部等多种渠道来充实资本。”李云泽表示。

利息净收入是商业银行营业收入的主要来源,净息差是衡量利息净收入的重要指标。近两年,金融管理部门对商业银行净息差呵护备至,主要表现为在降低LPR的同时也会同步下调存款利率,并通过降准、降低MLF利率等方式来降低负债压力。

此次也不例外。在上述发布会上,中国人民银行行长潘功胜宣布将降低存款准备金率和政策利率,降低存量房贷利率和统一房贷最低首付比例,而政策利率下调将推动引导LPR和存款利率同步下行。

“在政策调整的方案设计中,人民银行的技术团队经过多轮认真地量化分析评估,这次利率调整对银行收益的影响是中性的,银行的净息差将保持基本稳定。”潘功胜表示,下调存量房贷利率将减少银行的利息收入,但也会减少客户的提前还款;央行降准相当于为银行直接提供低成本的、长期的资金运营,中期借贷便利和公开市场操作是央行向商业银行提供中短期资金的主要方式,利率的下降也将降低银行的资金成本。同时,前几次的存款利率,我们通过利率自律机制,引导存款利率下行形成的重新定价效果将会累计显现。因为存款利率重新定价要比贷款慢,所以前几次引导存款利率下行,随着时间的推移,重新定价的效果会累计显现出来。

民生银行首席经济学家温彬认为,降准、降息同步落地,降成本、稳信用,有助于强化政策协同和呵护息差稳定。

中国银行研究院研究员梁斯表示,负债成本下行也会相应抵补收益率下降带来的影响,稳定净息差收窄压力,维护金融机构稳健经营。

对六大行增加核心一级资本

随着我国经济迈入高质量发展阶段,金融需要为经济社会发展提供高质量服务。中央金融工作会议提出,要做好科技金融、绿色金融、普惠金融、养老金融、数字金融“五篇大文章”;支持国有大型金融机构做优做强,当好服务实体经济的主力军和维护金融稳定的压舱石等。

今年5月,在中央金融委的统筹指导下,金融监管总局围绕发展新质生产力,切实把“五篇大文章”落地落细,提高金融服务实体经济的质量和水平,发布了《关于银行业保险业做好金融“五篇大文章”的指导意见》。近日,金融监管总局落实国务院《促进创业投资高质量发展的若干政策措施》的相关要求,在北京召开了推进金融资产投资公司股权投资扩大试点座谈会。

“前期,大型商业银行下设的金融资产投资公司已在上海开展股权投资试点,探索了路径,积累了经验,也锻炼了队伍,已经具备扩大试点的条件。”李云泽在发布会上表示,为切实发挥试点的引领带动作用,鼓励发展创业投资,拟采取三个方面的措施来加以推动:一是扩大试点城市的范围,将会同有关部门研究将试点范围由原来的上海扩大至北京等18个科技创新活跃的大中型城市;二是放宽限制,适当放宽股权投资金额和比例限制,将表内投资占比由原来的4%提高到10%,投资单只私募基金的占比由原来的20%提高到30%;三是优化考核,指导相关机构落实尽职免责的要求,建立健全长周期、差异化的绩效考核。

做好科技金融等“五篇大文章”,商业银行资本将有所消耗,叠加全球系统重要性银行附加资本考核、商业银行中期分红等因素,需要前瞻性做好资本补充。

李广子表示,注资一方面可支持国有大型金融机构做优做强,通过补充资本扩充资本实力,更好地发挥大型商业银行服务实体经济的主力军和维护金融稳定的压舱石作用,特别是要通过补充资本促进大型银行通过投资公司更好地开展股权投资业务,进而更好地支持科技创新;另一方面也是为了应对息差收窄、利润放缓背景下内源资本补充能力下降而采取的一项前瞻性举措,做到未雨绸缪。

在此次发布会上,李云泽未透露六大行具体增加核心一级资本的方式,仅表示按照“统筹推进、分期分批、一行一策”的思路,有序实施。

目前,我国六大行主要股东为中央汇金和财政部,工商银行的二者持股比例分别为34.79%、31.14%;农业银行的二者持股比例分别为40.14%、35.29%;建设银行第一大股东为中央汇金,持股57.14%;中国银行第一大股东为中央汇金,持股64.13%;交通银行第一大股东为财政部,持股比例为23.88%;邮储银行与五大行不同,第一大股东为邮政集团,持股比例为62.78%。