基金又“滞销”了吗?

“好卖的基金马上就推了,但有些不好卖的(产品)拖到最后一刻不得已才发。”华南一位市场部人士告诉第一财经,在市场表现不佳或预期不受欢迎的情况下,会把一些不好发的产品推后,但必须得在批文到期前消化。

今年以来,市场反复下探,权益类产品面临的募集压力较大,新发规模萎缩明显。Wind数据显示,截至9月23日,权益类产品的发行规模为1367.59亿元,为近五年同期新低,占比也降至16.5%。

但第一财经注意到,在此背景下,权益类产品压哨发行的案例有所增多,华安景气回报、中银数字经济、财通医药健康等多只产品均逼近逾期“红线”才启动发行。在业内人士看来,在市场不佳的情况下,压哨发行或许也是无奈之举。不过,站在当前时点而言,A股进一步下行空间十分有限。

压哨发行案例增多

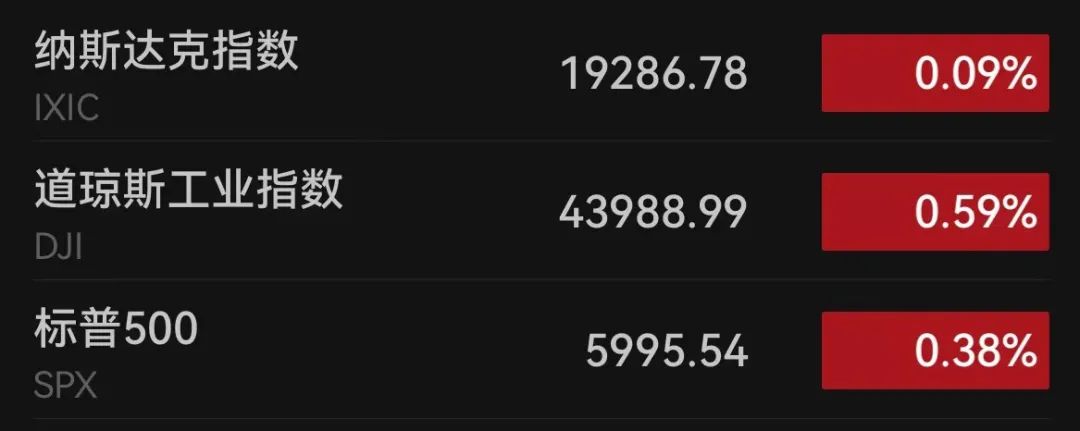

今年以来,A股市场持续调整,上证指数短暂上冲至3174.27点后步入下行区间,并陆续跌破2900点、2800点整数关口,9月18日甚至下探至2689.7点。截至9月23日收盘,上证指数走出日线四连阳,定格在2748.92点,年内跌幅收窄至7.2%。

在市场持续磨底的背景下,权益类产品在发行端整体降速。Wind数据显示,截至9月23日,以基金成立日计算,今年以来共有844只新基金(仅计算初始基金,下同)成立,总发行规模达8289.82亿元。

其中,权益类产品(包括股票型和混合型基金)的发行规模为1367.59亿元,较去年同期减少四成,且为近五年来新低。此外,这一规模占总量的比重为16.5%,而过去五年同期均在30%以上。此外,从过去十年的全年维度数据来看,权益类产品占比最低的是去年的25.46%,相较而言也有一定差距。

不过,从月度角度来看,9月虽然还未结束,但9月以来新基金募集规模已达619.79亿元,较上月增加18%。同时,还有43只基金正处于发行期,其中36只为权益类产品,占比已经超过八成。在业内人士看来,尽管新基金发行市场整体回暖尚需时日,但已呈现出向好趋势。

不过,第一财经查阅相关资料发现,正在发行的权益类产品中,“酝酿”了170天以上才启动发行的产品有22只之多,占比超过六成。按照监管规定,新基金获得“准生证”后,6个月之内要安排发行计划并发出发售公告。

换言之,这些产品是近乎逼近逾期“红线”才推向市场。而在年内成立的权益类产品中,“压哨”发行的案例也并不少。据第一财经不完全统计,在已有数据的497只权益类产品中,从获批到发行超过160天的产品有136只,占比(27.36%)超过四分之一。而去年同期成立的490只权益类基金中,获批后接近6个月才发行的产品数量为119只。

以华安景气回报为例,该产品在去年12月14日获批,直到今年6月14日才启动发行。中银数字经济、财通医药健康、易米鑫选品质等产品也是类似情况,均是“耗尽了”时限才进入市场。

值得注意的是,在前述已经成立或正在发行的产品中,东方红智享三年持有、安信远见稳进一年持有、华泰保兴吉年晟一年持有等十余只“准备时间”甚至远超6个月的产品也选择进入市场。

如东方鑫裕稳健一年持有在2021年3月2日获得注册批复(证监许可[2021]639号),今年3月15日获得延期募集备案的回函(机构司函[2024]483号)准予募集注册,最终在9月13日启动发行。

市场下行空间有限

“现在的市场情况下,一线销售难度很大,发行过程中需要调动更多的资源、花费更大的成本,才能努力实现保成立的目标。如果市场能有所回暖,产品成立的难度也许会小一些,因此会尽可能晚地安排发行节奏。”前述华南市场部人士说,在市场不好的情况下“压哨发行”或许也是无奈之举。

“新基金在获批后,基金公司可以在6个月内自行决定产品的发行时间,如果没发就会形成超期未募产品。这种产品可以向证监会申请延期募集一次。”沪上一位基金产品部人士对第一财经表示,理论上而言是这样,但自己公司并未实操过相关案例。

另一位头部基金公司人士也有类似解答。“募集期结束前,基金管理人可以向监管部门提出申请,如果产品本身有实质性变更,就重新走审批流程;如果没有,则备案即可。”但他认为,从鼓励发展权益投资和珍惜产品资源的角度,并不鼓励这样的延期募集行为。

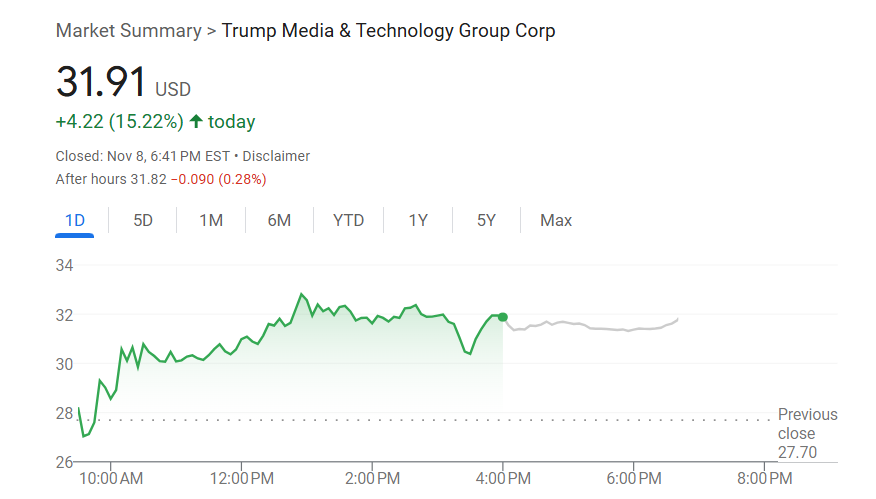

那么,站在当前时点,市场是否真的进入向好趋势?在前述头部人士看来,美联储降息超预期落地,“国家队”资金持续注入A股提供更多支撑,诸多行业的周期底部也已经企稳,或许市场的回暖就在前方。

“投资者对宏观基本面和上市公司业绩预期较为充分,而对政策的预期在逐步增强,因此,A股市场继续下行空间不大。”摩根士丹利基金分析人士对第一财经表示,A股市场未来一段时间最主要的驱动力为政策。当前可期待的政策主要为两类,一类为宏观政策,主要是货币政策,尽管短期预期落空,但年内兑现概率很高,另一类为产业政策,主要是地产放松政策和刺激消费政策,直指当前内需不足的问题。

该分析人士进一步指出,未来仍有很大希望看到积极的货币政策落地,这是支撑市场的重要力量。在其看来,美联储降息落地,但降息幅度超预期,这是上周最重要的宏观变量。对于A股而言,带来两方面的积极影响,一是人民币持续升值,有效缓解了外资流出的压力,国内企业结汇意愿也在增强;二是美联储降息打开了国内政策的操作空间,为未来国内货币政策的持续放松提供了有利条件。

招商基金有关投研人士则表示,市场未来走势仍需更有力的政策举措扭转,在此之前指数预计以弱势震荡为主。“在宏观环境出现有力进展之前,回调布局低风险特征的稳健红利股,以及政策产业催化密集的低估成长仍是较优选择”。