长江商报消息 ●长江商报记者 徐佳

A股半年报披露收官。在宏观经济的温和复苏,以及政策变化影响下,上市银行2024年上半年延续稳健发展态势。

数据显示,2024年上半年,A股42家上市银行合计实现营业收入2.89万亿元、归属于上市公司股东的净利润(净利润,下同)1.09万亿元,同比变动-2%、0.4%。其中,国有行、股份行营业收入整体出现下滑,城农商行则实现营业收入、净利润双增。

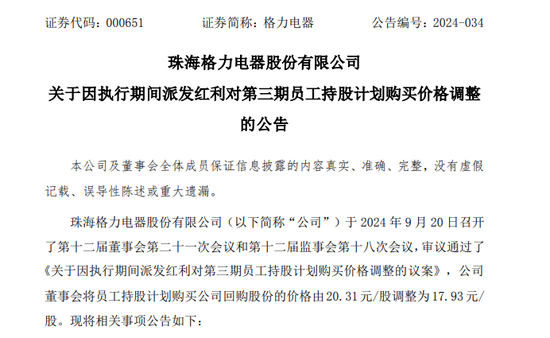

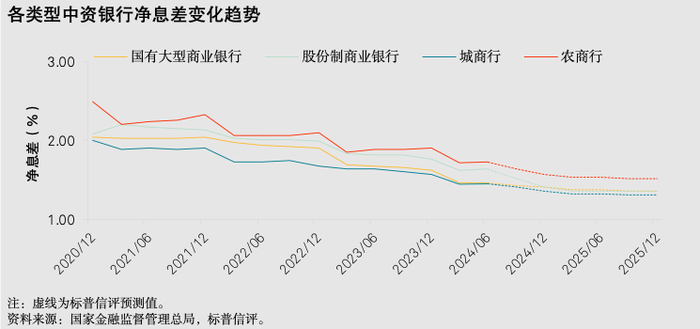

长江商报记者注意到,在LPR(贷款市场报价利率)多次下调、存量房贷利率调整等多方面因素影响下,上市银行净息差仍普遍出现回落趋势。同时,资本市场的波动,以及政策变化等对理财和代销业务收入产生影响,中收持续下行,均是造成上半年上市银行业绩增速放缓的主要原因。

而另一方面,上市银行合计实现投资收益2640.59亿元,同比增长27.75%,成为业绩重要支撑。

截至2024年6月末,A股42家上市银行的资产总额合计达到293.19万亿元、客户贷款总额170.78万亿元、存款总额196.77万亿元,较上年末分别增长4.3%、5.87%、3.26%。

截至2024年6月末,上市银行不良贷款余额合计为2.13万亿元,整体不良率约为1.25%。其中,33家不良率较上年末持平或下降,占比接近八成。

业绩增速放缓净息差及中收普遍下滑

数据显示,2024年上半年,A股42家上市银行合计实现营业收入2.89万亿元,较上年同期的2.95万亿元减少576.19亿元,降幅接近2%;合计实现净利润1.09万亿元,较上年同期的1.08万亿元小幅增加40亿元,增速约为0.4%。其中,16家上市银行营收下滑,12家净利润下滑。

细分而言,2024年上半年,国有六大行合计实现营业收入约1.8万亿元、净利润6833.88亿元,同比变动-2.6%、-1%。九家股份行合计实现营业收入7809.55亿元、净利润2735.69亿元,同比变动-2.92%、1.05%。17家城商行合计实现营业收入2594.3亿元、净利润1105.27亿元,同比变动4.6%、6.17%。10家农商行合计实现营业收入540.77亿元、净利润239.7亿元,同比变动3.4%、6.16%。

其中,国有行、股份行营业收入整体出现下滑,城农商行则实现营业收入、净利润双增。

长江商报记者注意到,在LPR(贷款市场报价利率)多次下调、存量房贷利率调整等多方面因素影响下,上市银行净息差仍普遍出现回落趋势。同时,资本市场的波动,以及政策变化等对理财和代销业务收入产生影响,中收持续下行,均是造成上半年上市银行业绩增速放缓的主要原因。

同花顺数据显示,2024年上半年,上市银行的利息净收入合计为2.09万亿元,同比减少3.43%;净息差平均值为1.64%,环比一季度减少5个基点。

其中,上半年仅邮储银行、常熟银行、宁波银行、江苏银行、北京银行、成都银行、杭州银行、青岛银行、兰州银行等九家银行利息净收入同比实现正增长。常熟银行、长沙银行、招商银行的净息差依然超过2%,但同时也有30家上市银行的净息差低于1.8%,最低的仅为1.14%。42家上市银行中,仅兰州银行一家实现净息差逆势提升,其余41家的净息差均出现不同程度下滑。

国信证券认为,受2月份、7月份两次LPR下调影响,银行净息差后续仍将走低,但随着同比基数降低,净息差对营收增长的不利影响或减轻。尤其是到2025年,净息差同比降幅有望明显收窄,银行收入增速或转为正增长。

与此同时,2024年上半年,42家上市银行合计实现手续费及佣金净收入3973.81亿元,同比减少近12%。其中,仅有10家上市银行实现中收增长,占比约为23.8%。

而以投资收益为主的非利息收入成为上市银行上半年业绩的重要支撑。数据显示,2024年上半年,上市银行合计实现投资收益2640.59亿元,同比增加573.6亿元,增幅高达27.75%。其中,特别是城商行、农商行的投资收益分别为516.84亿元、92.06亿元,增幅达到31.2%、89.37%。

贷款总额超170万亿不良率1.25%环比持平

随着宏观经济的复苏,以及往年高基数影响下,上市银行资产规模扩张速度恢复平稳态势。

截至2024年6月末,A股42家上市银行的资产总额合计达到293.19万亿元,较上年末增加12.127万亿元,增幅4.3%;客户贷款总额170.78万亿元,较上年末增加9.47万亿元,增幅5.87%;客户存款总额196.77万亿元,较上年末增加6.22万亿元,增幅3.26%。

值得关注的是,除了实体经济的融资需求之外,监管部门加强了对资金空转和虚增存贷款的打击力度,也是影响上市银行信贷投放增速的主要原因。

而受区域经济影响,截至2024年末,上市城商行贷款总额13.19万亿元,较上年末增长9.08%,高于上市银行贷款规模整体增速。

长江商报记者进一步梳理发现,2024年以来,上市银行的信贷资产质量继续保持稳定态势。截至2024年6月末,上市银行的不良贷款余额合计为2.13万亿元,整体不良率约为1.25%,较一季度环比持平。其中,14家不良率与上年末持平,19家银行不良率较上年末下降,合计33家占比接近八成。

具体而言,截至2024年6月末,六大国有行中仅邮储银行一家不良率较2023年末微增0.01个百分点,但其不良率依旧仅为0.84%,为国有行中最低。其余五大行的不良率在1.24%至1.35%之间,较2023年末减少0.01至0.03个百分点。

股份行中,截至2024年6月末,光大银行不良率与上年末持平,中信银行等三家银行不良率较上年末增加0.01个百分点,浦发银行等五家不良率下降。

城商行中,截至2024年6月末,宁波银行、上海银行等六家银行不良率与上年末持平,贵阳银行、长沙银行等四家不良率提升,南京银行等七家不良率下降。

此外,截至2024年6月末,10家农商行中有七家不良率与上年末持平,仅常熟银行提升0.01个百分点,紫金银行及青农商行不良率下降0.01个百分点。

一直以来,低估值、高股息是上市银行的重要特征。在监管政策的引导下,上市银行中期分红规模有所增加。当前,已有11家上市银行明确2024年中期分红计划,还有6家银行称将另行公告中期分红计划。

据长江商报记者粗略计算,仅国有六大行拟中期分红金额就接近2000亿元。此外,包括中信银行、民生银行、平安银行、华夏银行等在内的股份行,以及南京银行、沪农商行等城商农商行亦计划分红。

但另一方面,出于资本充足率、业务发展等多方面考虑,也有多家中小银行暂不实施中期分红。