动态审视,现有的日本人口结构状况难以逆转,未来消费空间将不可避免地受到压制。

在连续一年负增长之后,日本家庭消费终于在今年第二季度迎来了逆转与翻盘。据日本内阁府发布的最新数据,二季度个人消费实际环比上升1.0%,不仅超过预测值的一倍之多,而且还是时隔四个月后的重新转正。考虑到更多的增量动能因素仍在集结,日本家庭消费很可能正在实现从文火到快煮的升级切换,同时,作为GDP的最主要引擎,家庭消费的复苏也让人们对日本经济的增长前景多了一份乐观的期待。

消费一直是日本经济的主引擎

第二次世界大战后,日本经济在美国的资金、技术与人力资源全方位支持下得到快速发展,同时受益于长达十余年“婴儿潮”的蓄势与助推,日本国内人口持续放量增长,至1990年泡沫经济破灭前,日本人口总量达到1.23亿。更为重要的是,经济的繁荣带来了民众收入的日益改善,叠加终身雇佣制的保障机制,日本形成了“一亿总中流(即一亿中产阶级)”的全民中产社会格局。在这一背景下,疯狂的消费席卷全日本,民众从战后的简朴消费习惯逐渐发展到对物质享受与舒适的追求,正常消费观念变成了扭曲畸形的“消费即美德”,用当时全日本非常流行的一句话来说就是“刹那主义”,日本也由此成为亚洲第一个成熟的消费社会。统计资料显示,1990年之前的长达15年时间中,日本消费年均增速都超过了4.5%,家庭消费对GDP的贡献之比持续稳定在60%以上。

泡沫经济破灭后,日本经济进入衰退,企业部门资产负债表严重恶化,失业率不断飙升,民众收入锐减,消费增速也迅速回落,日本民众的消费风格从先前崇尚享乐的“刹那主义”转变为“低欲望社会”,尽管如此,随后持续长达20年的时间中,消费依然对经济的贡献超过了五成。

一方面,地产泡沫的破裂与股市的持续走熊让日本家庭迅速开启了“去房产”与“去股票”的过程,家庭资产中私人持有股票份额从泡沫破灭初期超20%加速萎缩到10%左右,同期房产占日本家庭资产的比重从50%以上缩水至不到20%,与此同时,由现金、储蓄存款、养老保险以及信托投资等组成的金融资产组合占比快速攀升,其中储蓄存款与养老保险的占比之和超过70%。手握无风险的存款,外加养老保险的保驾护航,当时日本民众的消费底气依旧较为充实。按照日本国土交通省的测算,在泡沫经济破灭后,金融资产对家庭消费的正面影响异常显著,其作用仅次于居民可支配收入。

另一方面,虽然日本社会的物质欲望被压抑到很低的水平,但这并不等于人们不会消费,只是与“低欲望”相匹配的是简约化与高性价比的消费方式,也就是说消费在降级中还会爆发出不小的增量,比如平时喜爱喝普通啤酒的日本人改为喝发泡酒,原先偏爱豪华车与大型车的消费人群转为配置微型车与经济车型,而优衣库也正是借助于日本国内消费低配的风潮走到了行业前台。还值得注意的是,为对冲破灭的泡沫经济,日本政府开始大力发展都市圈经济,越来越多的年轻人涌向大都市,除了租房、交通费用和就餐等“刚性”支出外,年轻人对娱乐商品和服务的需求也大幅上升,由此构成了一股澎湃的消费力量。

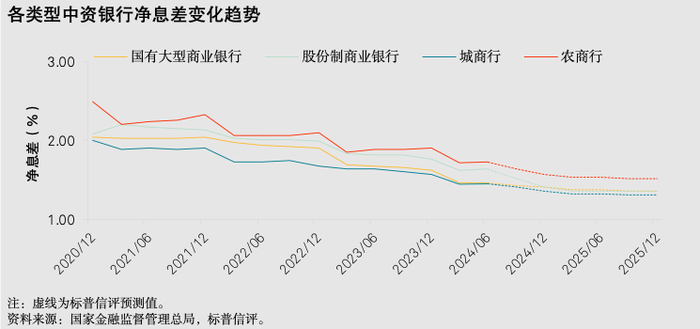

最近10年,日本政府推出了由负利率、QE(量化宽松)与QQE(量化与质化宽松)以及YCC(收益率曲线控制)组成的宽松货币政策。尽管受到的诟病不小,但不得不承认的是,低成本的国债融资对公共投资增长构成了持续赋能,企业在廉价融资政策的支持下也不断改善资产负债表。去年日本规模以上行业的普通利润增幅达到4.0%,中小型企业的利润也实现了2.0%以上的增长,失业率长期维持于较低水平。而更重要的是,过去十年日本国内工资虽只有不到2.0%的增幅,但在通货紧缩的环境下,任何小幅的工资增长都最终可以形成较强的购买力。也正是如此,家庭消费对日本经济的核心引擎功能始终没有衰退,至今年二季度对经济贡献的权重占比上升到63%,同期日本经济环比增长0.8%,实现了两个季度以来的首次正增长。

增量动能还在集结

日本国内CPI在2022年12月达到4%峰值后开始逐级回落,截至今年6月降至2.8%,物价增速持续28个月位于2%的目标以上,当月核心CPI同比上升2.6%,为连续34个月同比上升,且日本央行预计2024财年核心CPI为2.5%。看得出,日本已经完全摆脱了持续近30年的通缩。然而,对于好不容易出现的通胀,日本政府不满意,民众更是高兴不起来。因为过去两年的通胀属于进口成本型通胀,这种主要由大宗商品价格上涨与日元贬值所引起的“坏”通胀不仅会抬升企业经营交易费用,更会增加家庭消费成本。日本政府一直在强调提高劳动者工资,以消费拉动企业服务价格上涨,也就是希望由内需拉动的“好”通胀替代“坏”通胀,而如今家庭季度消费的好转多少也增加了好坏通胀替代的胜算,同时积极因素的集合发酵也可能加速“好”通胀到来的进程。

就货币政策而言,今年以来日本央行已经加息两次,政策利率升至目前的0.15%~0.25%,并且叫停了YCC与QQE,QE的规模也从8月起开始压缩,总体来看非常规货币政策工具基本出清,日元贬值的内在压力大大减轻;从外围看,地缘政治风险引起的全球大宗商品溢价效应明显减弱,同时美国国内通胀逐渐回归到目标政策水平,美联储9月份降息的概率正在提升,到时日元与美元的息差进一步受到压缩,汇率变动所引起的日本通胀风险得以稀释与排解,进而令本已拐头向上的消费可以轻装进发。

其实,在货币政策调整之前,作为经济刺激计划的一部分,去年年底日本政府就出台了旨在促进消费的居民减税政策,除了向未征收居民税的低收入家庭发放7万日元的补助金外,还从今年6月起实施了面向以纳税者本人和抚养家属为对象的税收减免,包括每人减免3万日元所得税和1万日元居民税,整体减税规模合计约为3.6万亿日元;按照日本政府的预计,税免政策可以支持居民人均收入在2024财年增长1.3%。另外,按照计划,对家庭汽油、电以及城市煤气费用的补助金到今年5月份终止,但短暂停顿后,日本政府又重启家庭电费、燃气费补贴措施,同时汽油补助金也延长至今年年底。考虑到居民支出行为相对于减税与补贴政策存在客观时滞,接下来日本消费还具备一定幅度的反弹空间。

为日本政府所孜孜追求的国内工资价格上涨趋势似乎正在一步一步地加强。去年全日大型工会成员工资水平上涨4%,创下30年来的最高涨幅,今年“春斗”谈判后接着续升5.1%,创下过去33年来的最高水平,同时全国中小型企业工资增幅也超过了4.0%。不仅如此,日本厚生劳动省议会决定将2024财年时薪提高50日元,创有史以来最大年度增幅,全国时薪达到1054日元的历史新高。受到上述集合力量的推动,6月份日本员工名义工资增长了4.5%,创出1997年1月以来的最快增速,实际工资增长1.1%,为27个月以来首次上涨。与此相呼应,日本6月份企业服务价格跃升至约33年来的最高水平,“工资—物价”的周期螺旋初现端倪,且不排除后续还会出现更强联动。

特别值得注意的是,目前日本私人储蓄在家庭全部资产中的占比仍高达53%,且至今仍有超70%的家庭不参与股票投资,就此,日本政府自今年开始推出了新的少额投资非课税制度(NISA),对在NISA账户里购买一定金额的股票和ETF等金融产品的家庭与个人给予资本收益和股息收入的免税支持。据日本金融厅数据,至今年3月底,NISA账户数量增加9%,达到约2322万个,累计买入额增长17%,达到约41万亿日元。日本央行加息后股市出现了大幅回调,但之后又快速修复,目前距离历史最高点也仅一步之遥,绝大多数NISA账户实现盈利。国际清算银行的统计结果显示,目前日本房地产价格已回升至日本经济高峰期水平,不仅修复了部分跌幅,而且泡沫破灭的影响相继出清。受益于股价和房价持续上涨,疫情以来日本居民净财富增加了230万亿日元,家庭金融资产总量超过2200万亿日元。瑞银集团据此预计,未来四年日本家庭金融资产将以年均4%的速度增长,至2028年或达到18.4万亿美元,这一结果会使家庭负债表结构进一步优化,最终关联出家庭消费信心与消费能力的走强。

未来仍存结构性失衡因素的扰动

虽然二季度日本家庭消费出现了明显的向上修复,但很大程度上是缘于前一季度的低基数效应,即第一季度0.7%的环比负增长衬托出了二季度较为好看的数据。就季度内单月消费表现看,日本内务省公布的最新数据显示,6月份每户家庭(2人或2人以上)的消费支出同比实际下降1.4%,为连续两个月下降,并且7月份的企业服务价格再度环比降低,说明不少的存量掣肘力量还在消费领域顽固地发挥着作用,同时未来结构性失衡因素将会对日本家庭消费构成频繁扰动。

首先是涨价类别与项目的结构性失衡。短期看,不同于一季度受到汽车停产拖累进而使得耐用品消费给消费支出增速带来了高达-0.93%的负面影响,进入二季度后主要汽车厂商逐渐摆脱停产停售影响,日本整体汽车产量达到高于季节性80%以上的水平,销量也在二季度抬升企稳,由此直接拉动了消费整体的由负转正,包括汽车、电器等在内的耐用品消费当季同比大增8.1%,成为拉动消费支出增长的核心主力。可必须看到,耐用品虽然单位消费价格量较高,但受制于使用的长周期,购买需求可延性不强,与此相反,具有消费持续性与极大弹性的食品、服装以及通信、文娱旅游等非耐用与半耐用消费品在近两年日本家庭的消费支出中连续走弱,甚至不少月份家庭消费的下滑主要由非耐用品支出的减少所贡献,这种趋势如不能扭转,日本家庭消费就很难表现出足够的韧性。

其次是收入增长的结构性失衡。从数据看,二季度日本实际工资增速达到1.12%,为近两年三个月来的首次由负转正,同时消费市场的表现也清楚说明了收入增加对物价上涨的后向关联作用。但值得注意的是,日本大多数公司在二季度发放了平均规模为97.2万日元的夏季奖金,增长力度为同比3.7%,如果扣除奖金,实际收入仍旧为负。另外,按照消费经济学理论,人们对固定工资之外的奖金等意外性收入,支出行为上往往要更大方些,只是奖金带有明显的阶段性与偶然性特征,其产生的消费效应也就不带持久性,因此,接下来日本个人消费是否延续提振之势就值得观察。

排除临时性奖金的因素,目前日本的个人收入改善状况在大企业与中小企业本就存在十分显著的差异。一方面,持续两年多的通胀使得面向消费端的大企业利润大幅抬升,而上游的中小企业则并未享受到这一红利,前者目前利润率超过了5.0%,后者则不足2.0%,同期两者在员工工资的提高幅度上也产生了一个百分点以上的差距;另一方面,随着政策利率的上升,企业融资成本增加,东京工商研究所据此认为,在去年已经破产8690家企业的基础上,今年日本破产企业数量将超过1万家,其中中小企业为“重灾区”。为了对冲因工资提高与利率上升所带来的经营成本增升压力,许多的日本中小企业开始招聘更多的临时工,这类员工不仅工资低,也没有养老保障,这种状况进一步加剧了中小企业员工工资收入与大型企业员工收入的落差程度,但必须清楚的是,日本中小企业的雇员人数占全国之比超过七成,这部分人的真实收入若持续掉队,势必压制日本家庭消费的弹性高度。

再次是人口因素的结构性失衡。除了总人口连续12年负增长外,按出生先后目前日本人口分为五个梯队,即婴儿潮一代(1940~1950年代出生)、泡沫经济一代(1960~1970年出生)、迷失的一代(1971~1985年出生)、领悟一代(1986~1994年出生)和Z世代(1995年以后出生),前两代已基本进入老年化,日本老年人口占比近30%,银发经济的兴盛可对日本消费起到推动作用,但后三代均没有经历过经济繁荣的洗礼,而是直面经济停滞和通货紧缩,加上“上有老下有小”的压力,他们的消费行为更加谨慎,消费预期更趋悲观,日本作家松田久一将三代人总称为“嫌消费世代”;另外,人口负增长几乎可以与未来消费增量不足画上等号,同时,日本15~64岁的劳动人口持续减少,单身家庭数量不断增多,家庭投放于养老保障的支出连续增加,客观上对消费形成不小挤出。动态审视,现有的日本人口结构状况难以逆转,未来消费空间将不可避免地受到压制。

(作者系中国市场学会理事、经济学教授)