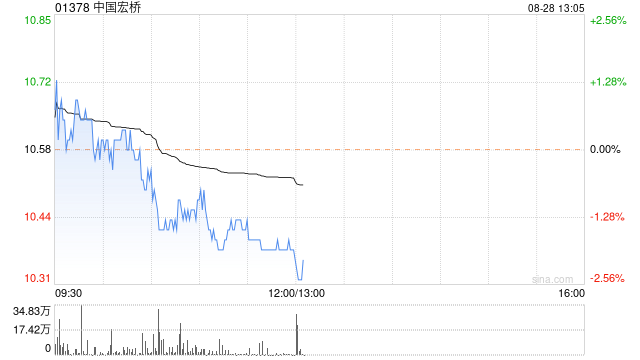

民生证券发布研究报告称,维持中国宏桥(01378)“推荐”评级。该行指出铝价上行以及成本让利明显提升中国宏桥业绩弹性,绿色能源转型助力长远发展。预计公司2024-2026年将实现归母净利177.96亿元、200.65亿元和219.85亿元,对应现价的PE分别为5、4和4倍。

中国宏桥2024年半年业绩实现高增长。2024H1公司实现营收735.9亿元,同比+12%;实现净利润100.1亿元,同比+236.7%,高于6月份公司发布的净利润预告(95.1亿元)。2024H1归母净利91.5亿元,同比+272.7%。

民生证券列出了中国宏桥的未来发展看点。其一,中国宏桥铝土矿、氧化铝、电解铝一体化布局完善,原料保障能力强。其二,原料端让利明显,公司业绩弹性较大。其三,公司部分电解铝产能转移云南,有助于公司长远发展。其四,公司参股几内亚铁矿石项目,横向拓展铁矿石资源。

民生证券主要观点如下:

电解铝、氧化铝价格走强,公司盈利显著提升

1)量:2024H1公司电解铝产量322.1万吨,同比5.3%。公司云南电解铝产能(148.8万吨)枯水期限产比例仅7%,2024年3月份云南产能逐步复产,截止6月底云南产能基本复产完毕,测算Q2公司云南电解铝产量36.4万吨。山东电解铝产能(497.1万吨)预计满产运行,测算Q2公司山东电解铝产量124.3万吨。氧化铝方面,公司2024H1氧化铝销量550.7万吨,同比+2.4%。

2)价&利:24Q2市场铝价环比+1490元/吨,氧化铝环比+258元/吨,预焙阳极环比+37元/吨,动力煤价格环比-53元/吨,云南地区由于Q2逐步进入丰水期,测算Q2云南电费环比小幅下滑。公司山东电解铝电力主要来自于自备电,成本受动力煤市场价影响较大。我们测算山东地区电解铝Q2税前利润为2782元/吨(不包含上游氧化铝利润)。此外,随着氧化铝价格走高,国内外氧化铝板块盈利能力增强,根据SMM数据,Q2氧化铝平均单吨利润达到875元/吨。

3)中期分红:24H1中期股息每股0.59港元/股(23H1:0.34港元/股),总共分红约55.9亿港元,分红比例约为56%。

未来看点

1)产业链一体化布局完善。公司电解铝合规产能645.9万吨,其中山东产能497.1万吨,云南产能148.8万吨;氧化铝产能1950万吨,其中国内产能1750万吨,印尼产能200万吨;公司联营的几内亚铝土矿项目产能5000万吨,公司持股22.5%,折算权益产能1125万吨。公司铝土矿、氧化铝、电解铝一体化布局完善,原料保障能力强。

2)动力煤价格走弱,成本让利提升业绩弹性。公司山东电解铝电力主要来自于自备,成本受动力煤市场价影响较大。动力煤价格下行,2024年6月底,5500大卡动力煤价跌至850元/吨附近。2023年以来,预焙阳极价格走弱。原料端让利明显,公司业绩弹性较大。

3)部分电解铝产能转移云南,绿电助力长远发展。2019年,公司开始将电解铝产能向云南转移,云南宏泰新材料正逐步投产。云南电源以水电为主,双碳背景下,绿色铝溢价提升,有助于公司长远发展。

4)参股几内亚铁矿石项目,横向拓展铁矿石资源。公司子公司魏桥铝电及WinningLogistics各自持有WCH的50%股权,而WCH间接拥有几内亚西芒杜铁矿石项目中铁矿山1号区块及2号区块开发和生产铁矿石的权益,未来魏桥铝电有望享有相应的铁矿石投资回报。