代销佣金下降已成必然趋势,不仅是公募基金,也包括了保险产品。自国家金融监管总局发文,规范保险产品银行代理渠道的佣金率水平,一些头部险企很快尝到了甜头,而银行中间收入则短期内承受了一定压力。

据中报披露,今年上半年友邦保险中国业务的新业务价值利润率提升了6.4个百分点,其中银行保险业务利润率增加到41.3%,正是受益于银保渠道的代理佣金下降。反观银行业,虽可以打破与保险公司“一对三”的合作限制,但短期内代理及委托手续费明显拖累了中间收入。

险企新业务价值率提高

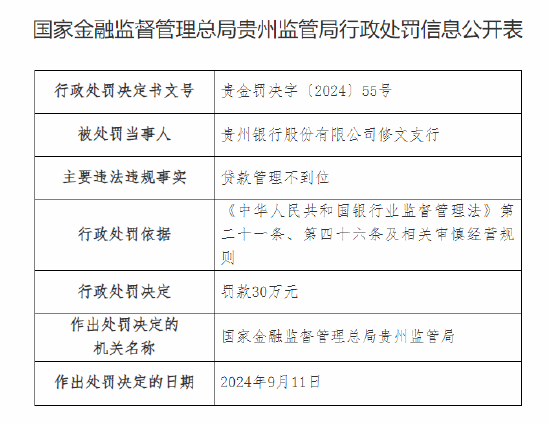

自去年下半年,国家金融监督管理总局多次发文,明确银行代理保险业务的佣金标准,要求银保委托代理协议的佣金率不得超过产品备案的佣金水平,严格落实“报行合一”、“双录”等监管要求,坚决杜绝虚列费用、银保“小账”、销售误导等违法违规行为。

早在2023年8月,国家金融监管总局下发《关于规范银行代理渠道保险产品的通知》;今年1月19号,又发布《关于规范人身保险公司银行代理渠道业务有关事项的通知》;今年5月9日,正式发布《关于商业银行代理保险业务有关事项的通知》。

一直以来,保险产品的销售渠道主要有两类:代理人和银保渠道,过去代理人占比远超过银保渠道,不过近年来内地险企代理人流失严重,销售模式面临转型,银保渠道的重要性回升,贡献占比也在提升。

但银保渠道的佣金费率较高,险企需付出较高成本。简单而言,即同样的保险产品若通过银行渠道销售则利润率较低,在当前利差损压力加大的情况下,银保渠道的降费改革就显得很有必要。

从已披露中报的上市险企来看,银保降费新规的成效已经显现,一些头部险企的新业务价值率得以提高。

以友邦保险为例,今年上半年其中国业务的新业务价值增长36%至7.82亿美元,新业务价值利润率提升了6.4个百分点至56.1%。其中,银行保险渠道的业务利润率增加到41.3%,正是受益于银保渠道的代理佣金下降。

而采用平安银行独家代理模式的平安寿险,2024年上半年,银保渠道新业务价值26.41亿元,同比增长17.3%,增幅超过代理人新业务价值的增长(10.8%)。按标准保费计算,银保渠道的新业务价值率为36.3%,同比2023年上半年的22.1%提高了14.2个百分点;按首年保费计算,银保渠道的新业务价值率为22.5%,同比提高了6.8个百分点。

银行中间业务收入短期承压

国家金融监管总局在规范银保代理佣金标准的同时,也取消了银行网点与保险公司合作的数量限制,即取消一家银行最多与3家保险公司合作的限制。长期来看,银行虽可以打破与保险公司“一对三”的合作限制,不过短期内中间收入仍承受着一定压力。

今年上半年,多家银行中报业绩已经有所表现,非利息收入中的手续费及佣金净收入,受到银保新规和公募基金降费的影响,一改去年高速增长的态势,同比出现了不同程度的下降。

近日,平安银行中报披露,今年上半年手续费及佣金净收入129.97亿元,同比下降20.6%。其中,最突出的拖累项就是代理及委托手续费收入29.02亿元,同比下降40.6%,主要是代理个人保险收入下降。

再比如兴业银行,今年上半年的基金、保险代理销售量同比增长243.41%、23.46%,其中实现代理保险保费151.12亿元,同比增长23.46%,主要是聚焦头部险企,提供优质期、趸交产品和增值服务。但非利息净收入381.52亿元,同比下降2.65%,其中受银保新规和权益类基金降费等影响,手续费及佣金净收入127.45亿元,同比减少30.72亿元,下降19.42%。

不过长期来看,银保渠道依然很重要,银保合作打破了“一对三”的限制之后,未来银行代销保险产品可能通过“以量补价”,从而稳住中间收入。